Enseignements tirés de ma chute dans le terrier du lapin Bitcoin

2ème partie - économie

« Un grand rosier se dressait près de l'entrée du jardin ; il était tout couvert de roses blanches, mais trois jardiniers s'affairaient à les peindre en rouge. Ceci sembla très curieux à Alice. . . »

- Lewis Carroll, Alice au pays des merveilles

L’argent ne pousse pas sur les arbres. C’est idiot de croire ça et nos parents ont fait en sorte de nous l’inculquer en le répétant comme un mantra. Nous sommes encouragés à utiliser judicieusement l’argent, à ne pas le dépenser inconsidérément et à l’épargner quand tout va bien pour les mauvais moments. Après tout, l’argent ne pousse pas sur les arbres.

Bitcoin m’a plus appris sur l’argent que ce que j’aurais jamais cru devoir savoir. Grâce à lui, j’ai été forcé d’explorer l’histoire de l’argent, du secteur bancaire, diverses écoles de pensée économique et bien d’autres choses. La quête pour la compréhension de Bitcoin m’a mené sur une multitude de chemins et je tente d’en explorer certains au long de ce chapitre.

Dans les sept premières leçons j’ai abordé certaines questions philosophiques qui entourent Bitcoin. Les sept suivantes se pencheront plutôt sur l’argent et l’économie.

Partie II – Économie :

8. La méconnaissance financière

9. L’inflation

10. La valeur

11. L’argent

12. L’histoire et le déclin de la monnaie

13. La folie des réserves fractionnaires

14. Une monnaie saine

À nouveau, je ne pourrai qu’effleurer la surface. Bitcoin est non seulement ambitieux, mais il couvre aussi profondément un large spectre de domaines, rendant impossibles à balayer tous les sujets pertinents en une seule leçon, un seul essai, article ou livre. Je doute même que ce soit tout simplement possible. Bitcoin est une nouvelle forme de monnaie, qui rend l’étude de l’économie primordiale à sa compréhension. S’agissant de la nature humaine et des interactions entre agents économiques, l’économie est sans doute l’une des pièces les plus grandes et les plus floues du puzzle Bitcoin.

À nouveau, ces leçons explorent diverses choses que Bitcoin m’a apprises. Elles sont un reflet de ma chute dans le terrier du lapin. N’ayant pas de formation en économie, je suis clairement en-dehors de ma zone de confort et je suis tout à fait conscient que ma compréhension est potentiellement incomplète. Je ferai de mon mieux pour présenter ce que j’ai retenu, au risque même de passer pour un idiot. Après tout, je cherche toujours à répondre à la question : « Qu’avez-vous appris de Bitcoin ? »

Après sept leçons observées sous l’angle de la philosophie, passons à l’angle de l’économie pour en examiner sept de plus. Tout ce que j’ai à vous offrir cette fois, c’est un cours d’économie. Terminus : une monnaie saine.

8. La méconnaissance financière

« Et la dame pensera que je suis une petite fille ignorante ! Non, il vaudra mieux ne rien demander ; peut-être que je verrai le nom écrit quelque part. »

- Lewis Carroll, Alice au pays des merveilles

L’une des choses qui m’a le plus frappé, c’est la quantité de finance, d’économie et de psychologie nécessaire à la compréhension de ce qui semble, à première vue, un système purement technique – un réseau informatique. Pour paraphraser un petit gars aux pieds poilus : « Il est fort dangereux, Frodon, d’étudier Bitcoin. On lit le livre blanc et si l’on ne regarde pas où l’on met les pieds, on ne sait pas jusqu’où cela peut nous mener. »

Pour comprendre un nouveau système monétaire, il faut apprendre à connaître l’ancien. J’ai très vite réalisé que la quantité d’éducation financière reçue au sein du système scolaire était à peu près égale à zéro.

Comme un enfant, j’ai commencé à me poser bon nombre de questions : comment fonctionne le système bancaire ? Comment fonctionnent les marchés financiers ? Qu’est-ce que la monnaie fiduciaire ? Qu’est-ce que la monnaie normale ? Pourquoi existe t-il autant de dette ? 1 Combien de monnaie est véritablement émise, et qui décide de ça ?

Après une légère panique face à l’ampleur de mon ignorance, je me suis senti rassuré lorsque j’ai constaté que j’étais en bonne compagnie.

« C'est pas ironique que Bitcoin m'en ait appris plus sur la monnaie que toutes ces années à travailler pour des institutions financières ? . . . y compris en ayant commencé dans une banque centrale »

- Aaron 2

« J'ai plus appris sur la nance, l'économie, la technologie, la cryptographie, la psychologie, la politique, la théorie des jeux, la législation et moi-même pendant les trois derniers mois dans la crypto que mes trois années et demie d'université »

- Dunny 3

« Un système scientifique est simplement une étape atteinte dans la recherche indéfiniment continuée de la connaissance. Il est forcément affecté par l'imperfection inhérente à tout effort humain. Mais reconnaître ces faits ne signifie pas que la science économique de notre temps soit arriérée. Cela veut dire seulement qu'elle est chose vivante, et vivre implique à la fois imperfection et changement. »

- Ludwig von Mises 5

On voit tous passer des articles sur diverses crises financières, en se demandant comment ces grands sauvetages fonctionnent et nous restons perplexes face à l’absence de responsable de ces milliers de milliards de dégâts. Je reste perplexe, mais au moins je commence à entrevoir ce qui se passe dans le monde de la finance.

Certaines personnes vont jusqu’à attribuer la méconnaissance générale de ces sujets à une méconnaissance plus systémique et délibérée. Tandis que l’histoire, la physique, la biologie, les maths et les langues font toutes partie de notre cursus, l’univers monétaire et financier n’est étonnamment abordé qu’en surface, voire pas du tout. Je me demande si les gens continueraient d’accroître la dette autant qu’ils le font si nous étions tous éduqués sur la gestion personnelle et les rouages de la monnaie et du crédit. Puis je réfléchis à combien de couches d’aluminium feraient un bon chapeau. Trois, probablement.

« Ces crashs, ces sauvetages, ce ne sont pas des accidents. Et ce n'est pas non plus par accident qu'il n'y a pas d'éducation financière à l'école. [...] C'est prémédité. Comme avant la Guerre Civile où il était illégal d'instruire un esclave, nous n'avons pas le droit d'étudier la monnaie à l'école. »

- Robert Kiyosaki 6

Bitcoin m'a appris à regarder derrière le rideau et à surmonter ma méconnaissance financière.

Notes :

1. https://www.usdebtclock.org/

2. Aaron (@aarontaycc, @fiatminimalist), tweet du 12 déc. 2018 [45]

3. Dunny (@BitcoinDunny), tweet du 28 nov. 2017 [24]

4. Voir http://bit.ly/btc-learned pour plus de confessions Twitter.

5. Ludwig von Mises, L’Action Humaine [74]

6. Robert Kiyosaki, Pourquoi les riches deviennent encore plus

riches[39]

7. http://bit.ly/btc-wizardry

8. https://github.com/bitcoin/bitcoin

9. L'inflation

« Ici, vois-tu, on est obligé de courir tant qu'on peut pour rester au même endroit. Si on veut aller ailleurs, il faut courir au moins deux fois plus vite que ça !»

- La Reine Rouge

Tenter de comprendre l’inflation monétaire et comment un système désinflationniste tel que Bitcoin pourrait changer nos comportements a constitué le début de ma plongée dans l’économie. Je savais que l’inflation était le taux auquel la monnaie était nouvellement émise, mais je n’en savais pas beaucoup plus que ça.

Tandis que certains économistes prétendent que l’inflation est bonne, d’autres prétendent qu’une monnaie « dure » qui ne peut être facilement produite – comme nous avions durant la période de l’étalon-or – est indispensable à une économie saine. Bitcoin, avec son offre fixe de 21 millions, partage l’avis du second camp.

Habituellement, les effets de l’inflation ne sautent pas aux yeux. Selon le taux d’inflation (ainsi que d’autres facteurs), le délai entre la cause et la conséquence peut s’étendre sur plusieurs années. De plus, l’inflation touche certains catégories plus que d’autres. Comme Henry Hazlitt le fait remarquer dans L’Économie Politique en Une Leçon : « L’art de la politique économique consiste à ne pas considérer uniquement l’aspect immédiat d’un problème ou d’un acte, mais à envisager ses effets plus lointains ; il consiste essentiellement à considérer les conséquences que cette politique peut avoir, non seulement sur un groupe d’hommes ou d’intérêts donnés, mais sur tous les groupes existants. »

L’une de mes révélations fut le moment où j’ai compris que l’émission monétaire « imprimer plus d’argent » était une activité économique totalement différente de toutes les autres activités économiques. Pendant que les vrais biens et services produisent de la vraie valeur pour les vrais gens, imprimer plus d’argent a l’exact effet contraire : on retire de la valeur à tous ceux qui détiennent cette monnaie dont la quantité augmente.

« L'inflation en soi - c'est-à-dire la simple émission de plus de monnaie, avec pour conséquences la hausse des salaires et l'accroissement des prix - peut très bien avoir l'air de créer une demande supplémentaire. Mais si on raisonne en termes de production et d'échange des biens réels, il n'en est rien. »

- Henry Hazlitt 1

La force destructrice de l’inflation devient évidente dès qu’un peu d’inflation se change en beaucoup. Si la monnaie subit une hyperinflation, les choses tournent au vinaigre très rapidement 2. Au fur et à mesure qu’une monnaie se désagrège, elle échouera à stocker la valeur à travers le temps et les gens se précipiteront pour mettre la main sur n’importe quel bien qui pourra y parvenir.

Une autre conséquence de l’hyperinflation, c’est que tout l’argent épargné par les gens durant leur vie va littéralement s’évaporer. L’argent liquide qui se trouve dans votre portefeuille sera toujours là, bien entendu. Mais ça ne sera effectivement plus que ça : du papier sans valeur.

La monnaie perd également de la valeur avec une inflation soi-disant « modérée ». C’est juste qu’elle arrive suffisamment lentement pour que la plupart des gens ne s’aperçoivent pas de la baisse de leur pouvoir d’achat. Et dès lors que la planche à billets tourne, la quantité de monnaie peut être facilement accrue et ce qui était auparavant une inflation modérée peut se transformer par l’appui d’un simple bouton en une bonne dose d’inflation bien forte. Friedrich Hayek le faisait remarquer dans l’un de ses essais, l’inflation modérée mène généralement à l’inflation pure et simple.

Figure 9.1. – Hyperinflation pendant la République de Weimar (1921-1923)

«Une inflation 'modérée' et stable ne peut pas nous aider : cela peut seulement mener à l'inflation totale. »

- Friedrich Hayek 3

L’inflation est particulièrement sournoise, puisqu’elle favorise ceux qui sont au plus près du procédé d’émission. Il faut du temps pour que la monnaie nouvellement émise circule et que les prix s’ajustent. Donc si vous avez la possibilité de mettre la main sur plus d’argent avant que celui des autres ne se dévalue, vous avez de l’avance sur la courbe d’inflation. C’est aussi pour ça que l’on peut voir l’inflation comme un impôt caché, car au final ce sont les gouvernements qui en profitent tandis que tout le monde en paye le prix.

« Je ne pense pas que cela soit une exagération de dire que l'Histoire est largement une histoire d'inflation, une inflation habituellement fabriquée par les gouvernements, pour le gain des gouvernements.»

- Friedrich Hayek 4

« L'Histoire a montré que les gouvernements cèdent immanquablement à la tentation de gonfler l'offre de monnaie.»

- Saifedean Ammous 7

Pourquoi Bitcoin est-il différent ? Contrairement aux monnaies imposées par les états, les biens monétaires qui ne sont pas réglementés par des gouvernements, mais par les lois de la physique 8, ont une tendance à la survie et même à maintenir leur valeur au fil du temps. Jusqu’à présent, le meilleur exemple est l’or qui, comme l’atteste le bien nommé rapport or sur costume correct 9, conserve sa valeur sur des centaines et même des milliers d’années. Il n’est peut-être pas parfaitement « stable » – un concept discutable dès le départ – mais la valeur qu’il renferme reste au moins dans les mêmes ordres de grandeur.

Lorsqu’un bien monétaire ou une devise conserve efficacement sa valeur à travers le temps et l’espace, il est perçu comme fort. Si à l’inverse il ne peut la maintenir, parce qu’il s’abîme ou gonfle facilement son offre, il est considéré comme faible. Le concept de dureté est essentiel à la compréhension de Bitcoin et mérite un examen détaillé. Nous y reviendrons dans la dernière leçon sur l’économie : la monnaie saine.

Alors que de plus en plus de pays souffrent d’hyperinflation, de plus en plus de gens devront affronter la réalité des monnaies fortes et faibles. Si nous avons de la chance, il se peut même que certaines banques centrales se trouvent forcées de réévaluer leurs politiques monétaires. Quoi qu’il arrive, la lucidité que m’a procuré Bitcoin s’avérera sans doute inestimable, quelle que soit l’issue.

Bitcoin m'a appris que l'inflation était un impôt caché et que l'hyperinflation était une catastrophe

Notes :

1. Henry Hazlitt, L’Économie Politique en Une Leçon [35]

2. https://en.wikipedia.org/wiki/Hyperinflation[83]

3. Friedrich Hayek, Le chômage des années 80 et les syndicats [33]

4. Friedrich Hayek, La Bonne Monnaie [34]

5. Voir Liste des anciennes monnaies sur Wikipedia. [91]

6. Voir Liste des monnaies en circulation sur Wikipedia [90]

7. Saifedean Ammous, L’Étalon Bitcoin [1]

8. Gigi, La consommation énergétique de Bitcoin – Une nouvelle perspective [29]

9. L’Histoire montre que le prix d’une once d’or est égal au prix d’un costume pour homme de bonne facture, selon le cabinet de conseil en investissement Sionna[42]

10. La valeur

« C'était le Lapin Blanc qui revenait en trottant lentement et en jetant autour de lui des regards inquiets comme s'il avait perdu quelque chose. . . »

- Lewis Carroll, Alice au pays des merveilles

« Même, pour bien faire, vous avertiriez vos écoliers d'en user de la sorte, et de n'en parler qu'entre eux ou avec vous ; car la rareté, Euthydème, met le prix aux choses, et l'eau, comme dit Pindare, se vend à vil prix quoiqu'elle soit ce qu'il y a de plus précieux. »

- Platon2

Ce paradoxe de la valeur 3 montre une chose intéressante à propos de nous autres, humains : il semblerait que nous estimions les choses sur une base subjective 4, tout en observant certains critères raisonnés. Une chose peut nous être précieuse pour de nombreuses raisons, mais celles auxquelles nous accordons de la valeur partagent certains traits. Si cette chose se copie facilement ou qu’elle est naturellement abondante, nous ne l’estimons pas.

Apparemment, nous accordons de la valeur à quelque chose par sa rareté (l’or, les diamants, le temps), sa complexité ou sa quantité de travail nécessaire, son irremplaçabilité (une vieille photo d’un être cher), son utilité à permettre des choses autrement impossibles ou encore une combinaison de tout ça, comme

les grandes oeuvres d’art.

Bitcoin est tout ça à la fois : il est extrêmement rare (21 millions), de plus en plus dur à produire (la réduction des récompenses), impossible à remplacer (une clé privée perdue l’est à jamais) et nous permet de faire des choses plutôt utiles. C’est

vraisemblablement le meilleur outil pour transférer de la valeur au-delà des frontières, il est virtuellement résistant à la censure et à la saisie, ce qui permet à n’importe qui de stocker sa valeur sans l’aval des banques et du gouvernement, pour ne citer qu’eux.

Bitcoin m'a appris que la valeur était subjective, mais pas arbitraire.

Notes :

1. Voir Théorie de la valeur (économie) sur Wikipédia [102]

2. Platon, Euthydème [60]

3. Voir Paradoxe de l’eau et du diamant sur Wikipedia[96]

4. Voir Conception subjective de la valeur sur Wikipedia [100]

11. L'argent

«Quand j'étais jeune, . . . j'ai bien entretenu la souplesse de mes muscles en me frottant avec cette crème - un shilling la boite ! - Voulez-vous m'en acheter un lot ? » lui demanda-t-elle.

- Le Sage

Qu’est-ce que l’argent ? On l’utilise tous les jours, pourtant il est étonnamment complexe de répondre à cette question. Nous en dépendons de toutes les manières possibles et imaginables et si nous en manquons nos vies deviennent très diffciles. Toutefois, nous réfléchissons rarement à cette chose qui fait prétendument tourner le monde. Bitcoin m’a contraint à répondre inlassablement à cette question : mais enfin c’est quoi, l’argent ?

Dans notre monde « moderne », la plupart des gens penseront probablement à des bouts de papier lorsqu’ils parleront d’argent, alors même qu’il n’est en majorité qu’un nombre sur un compte bancaire. Notre argent est déjà fait de un et de zéros, alors en quoi Bitcoin est-il différent ? Il l’est car en son sein, c’est un type de monnaie très différent de celle que l’on utilise habituellement. Pour le comprendre, nous allons devoir nous pencher sur ce qu’est la monnaie, comment elle a vu le jour et pourquoi l’or et l’argent ont été utilisés durant la majeure partie de l’histoire du commerce.

Les coquillages, l’or, l’argent, le papier, le bitcoin. En fin de compte, la monnaie c’est ce dont les gens se servent, peu importe son aspect et sa forme, ou l’absence de celles-ci.

L’argent est ingénieux, en tant qu’invention. Un monde sans argent s’en retrouverait compliqué à l’absurde : combien de poissons pour ces nouvelles chaussures ? Combien de vaches pour acheter une maison ? Qu’est-ce que je fais si je n’ai aucun besoin immédiat mais que je dois me débarrasser de mes pommes bien mûres ? Pas besoin d’être très imaginatif pour comprendre qu’une économie basée sur le troc serait terriblement inefficace.

Le truc excellent avec l’argent c’est qu’on peut l’échanger contre n’importe quoi d’autre – c’est une sacrée invention ! Comme Nick Szabo 1 le résume brillamment dans Shelling Out : The Origins of Money [69], les êtres humains ont utilisé toutes sortes de choses en tant que monnaie : des perles de matériaux rares comme l’ivoire, des coquillages, des os spécifiques, divers types de bijoux, puis plus tard des métaux rares comme l’argent ou l’or.

« En ce sens, il est plus représentatif d'un métal précieux. Au lieu que ce soit l'offre qui change afin de maintenir la valeur, celle-ci est prédéterminée et c'est la valeur qui change. »

- Satoshi Nakamoto 2

Tels les bons paresseux que nous sommes, nous ne passons pas trop de temps à réfléchir à ce qui marche. L’argent, pour la plupart d’entre nous, ça fonctionne très bien. Comme avec nos voitures ou nos ordinateurs, nous ne sommes obligés d’y penser que lorsqu’un de ces trucs tombe en panne. Les personnes qui ont vu leurs économies d’une vie s’évaporer avec l’hyperinflation savent très bien la valeur d’une monnaie forte, tout comme ceux qui ont vu leurs amis et famille disparaître à cause des atrocités de l’Allemagne nazie ou de l’Union Soviétique connaissent très bien la valeur de la confidentialité.

Le problème avec l’argent, c’est qu’il est partout. Il représente la moitié de chaque transaction, ce qui confère un pouvoir considérable à ceux qui sont responsables de l’émission monétaire.

« Étant donné que l'argent représente la moitié de chaque transaction commerciale et que des civilisations entières s'épanouissent et s'effondrent selon la qualité de leur monnaie, on parle ici d'un pouvoir incommensurable, un pouvoir qui est passé sous silence. C'est le pouvoir de tisser des mirages qui semblent vrais aussi longtemps qu'ils durent. C'est là le cœur du pouvoir de la Réserve Fédérale. »

- Ron Paul 3

Bitcoin retire ce pouvoir pacifiquement, puisqu’il met fin à l’émission monétaire sans recourir à la force.

L’argent a connu de multiples itérations. La plupart d’entre elles étaient bonnes. Elles amélioraient notre monnaie d’une façon ou d’une autre. En revanche, très récemment, ses rouages ont été corrompus. Aujourd’hui, la quasi-totalité de notre argent est fabriqué de toutes pièces par les pouvoirs en place. Pour comprendre comment nous en sommes arrivés là, j’ai dû étudier l’histoire de la monnaie et de son déclin consécutif.

Il reste encore à voir s’il faudra une série de catastrophes ou simplement un effort éducatif monumental pour réparer cette corruption. Je prie les dieux de la monnaie saine afin que ce soit le second.

Bitcoin m'a appris ce qu'était l'argent.

Notes :

1. http://unenumerated.blogspot.com/

2. Satoshi Nakamoto, dans une réponse à Sepp Hasslberger [50]

3. Ron Paul, End the Fed [57]

12. L'histoire et le déclin de la monnaie

« . . . ils avaient refusé de se rappeler les simples règles de conduite que leurs amis leur avaient enseignées : par exemple, qu'un tisonnier chauffé au rouge vous brûle si vous le tenez trop longtemps, ou que, si vous vous faites au doigt une coupure très profonde avec un couteau, votre doigt, d'ordinaire, se met à saigner ; et Alice n'avait jamais oublié que si l'on boit une bonne partie du contenu d'une bouteille portant l'étiquette : poison, cela ne manque presque jamais, tôt ou tard, de vous causer des ennuis.

- Lewis Carroll, Alice au pays des merveilles

Beaucoup de personnes pensent que la monnaie est soutenue par de l’or, qui serait enfermé dans de grandes chambres fortes, protégées par d’épais murs. Ce n’est plus vrai depuis plusieurs décennies. Je ne suis pas certain de ce que j’en ai pensé quand je l’ai appris, puisque j’étais encore plus embêté, n’ayant potentiellement aucune compréhension de l’or, de l’argent papier ou même de pourquoi il faudrait le soutenir avec quelque chose, pour commencer.

Un des aspects de l’étude de Bitcoin est l’étude de la monnaie fiduciaire : ce que ça signifie, comment c’est apparu et pourquoi c’est peut-être pas la meilleure idée que nous ayons eu. Alors, qu’est-ce que la monnaie fiduciaire exactement ? Et comment en est-on arrivés à l’utiliser ?

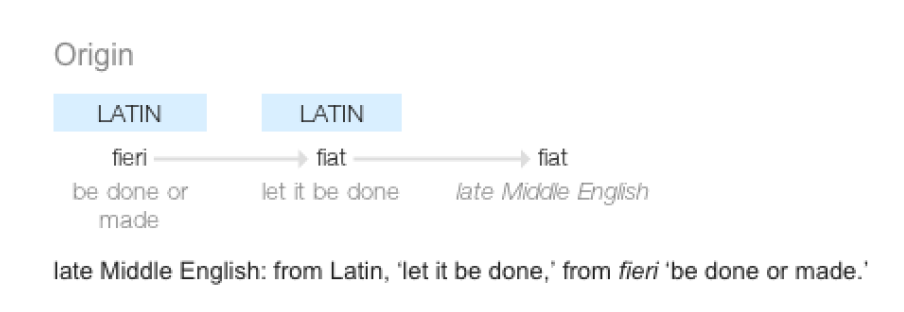

Figure 12.1. – Fiat – « Qu’il en soit ainsi »

Lorsque quelque chose est imposé par décret, ça veut simplement dire c’est imposé par une autorisation ou une proposition officielle. Par conséquent, la monnaie fiduciaire est monnaie simplement parce que quelqu’un le décide. De nos jours, comme tous les gouvernements utilisent de la monnaie fiduciaire, ce quelqu’un c’est votre gouvernement. Malheureusement, vous n’êtes pas libre d’être en désaccord avec cette proposition de valeur. Vous vous apercevrez rapidement qu’elle est tout sauf non-violente. Si vous refusez d’utiliser cette monnaie papier pour mener vos affaires et payer vos impôts, les seules personnes avec qui vous pourrez parler économie seront vos compagnons de cellule.

La valeur de la monnaie fiduciaire ne découle pas de ses attributs intrinsèques. La qualité d’une catégorie donnée de monnaie fiduciaire n’est corrélée qu’à l'(in)stabilité politique et fiscale de ceux qui la font passer du rêve à la réalité. Sa valeur est décrétée, arbitrairement.

Jusqu’à récemment, deux sortes de monnaie étaient d’usage : la monnaie de commodité, faite de choses précieuses ; et la monnaie représentative, qui représente uniquement la chose précieuse, généralement par des jeux d’écriture.

Nous avons déjà abordé la monnaie de commodité plus haut. Les gens utilisaient des os, des coquillages et des métaux précieux comme monnaie. Plus tard, ce sont principalement des pièces faites de ces métaux comme l’or ou l’argent qui furent utilisées. La plus vieille pièce qu’on ait trouvée jusqu’à aujourd’hui est faite d’un alliage naturel d’or et d’argent et a été frappée il y a plus de 2700 ans 1. S’il y a de l’innovation dans Bitcoin, ce n’est pas le concept de pièce.

Figure 12.2. – Pièce lydienne en électrum. Crédit photo CCBY-

SA Classical Numismatic Group, Inc.

Il s’avère que la thésaurisation, ou hodling, pour reprendre le jargon moderne, est presque aussi vieille que les pièces elles mêmes. Le plus ancien hodler de pièces était une personne qui a mis une centaine de celles-ci dans une jarre et l’a enterrée sous les fondations d’un temple, pour qu’on ne les retrouve qu’au bout de 2500 ans. Plutôt un bon stockage à froid si vous voulez mon avis.

L’un des inconvénients d’utiliser des pièces faites de métaux précieux est qu’elles peuvent être rognées, dépréciant de fait leur valeur. De nouvelles pièces peuvent être frappées à partir des copeaux, faisant gonfler l’offre de monnaie au fil du temps, dévaluant chaque autre pièce au passage. Les gens rabotaient littéralement tout ce qu’ils pouvaient de leurs dollars d’argent. Je me demande quel genre de pubs Dollar Shave Club faisait à l’époque.

Figure 12.3. – Pièces d’argent rognées à divers degrés.

Puisque la seule inflation que les gouvernements tolèrent est celle dont ils sont responsables, des efforts furent entrepris pour mettre un terme à cette guérilla de la dépréciation. Au jeu traditionnel du gendarme et du voleur, les rogneurs de pièces ont fait preuve d’imagination dans leurs procédés, forçant les « Maîtres de la Monnaie » à faire preuve d’encore plus d’imagination dans leurs contre-mesures. Isaac Newton, le physicien mondialement reconnu, auteur de Principia Mathematica, était l’un de ces maîtres. C’est à lui qu’on attribue l’ajout des stries sur la tranche des pièces que l’on peut toujours observer aujourd’hui. L’époque du rognage facile était révolue.

Même en gardant un œil sur les procédés de dépréciation des pièces 2, celles-ci faisaient encore face à d’autres problèmes. Elles sont encombrantes et pas très pratiques à transporter, surtout en cas de grands transferts de valeur. C’est pas vraiment faisable d’arriver avec un gros sac de dollars en argent chaque fois que

vous voulez acheter une Mercedes.

En parlant de trucs allemands : l’origine du nom du dollar américain est une autre histoire intéressante. Le mot « dollar » est dérivé du mot allemand Thaler, l’abréviation de Joachimsthaler [101]. Un Joachimsthaler était une pièce frappée dans la ville de Sankt Joachimsthal. Thaler est simplement le raccourci pour désigner quelqu’un (ou quelque chose) qui vient de la vallée. Et puisque Joachimsthal était la vallée ou l’on produisait les pièces d’argent, les gens appelaient naturellement ces pièces des Thaler. Thaler (en allemand) a glissé vers daalders (en hollandais) finalement vers dollars (en anglais).

Figure 12.4. – Le ‘dollar’ originel. Saint Joachim est représenté avec sa robe et son chapeau de mage. Crédit photo CC-BY-SA Wikipedia utilisateur Berlin-George

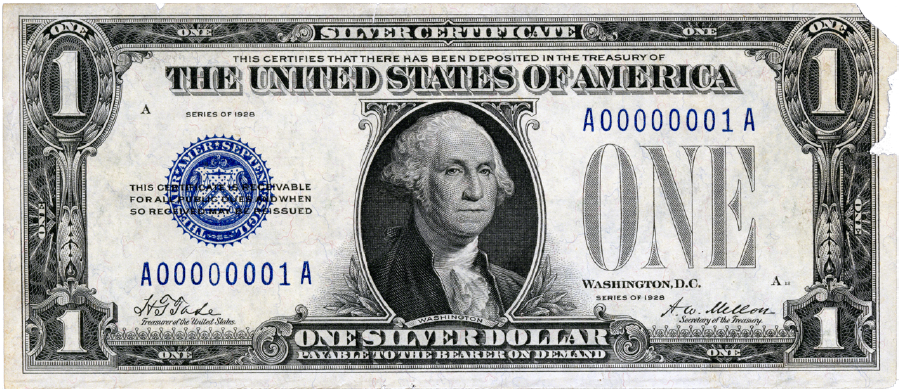

L’introduction de la monnaie représentative sonna le glas de la monnaie dure. Les certificats sur l’or furent introduits en 1863 et quinze ans après, le dollar d’argent fut lui aussi lentement mais sûrement remplacé par un intermédiaire de papier : le certificat sur l’argent. [99]

Figure 12.5. – Un dollar d’argent américain de 1928. ‘Payable au porteur sur demande.’ Crédit photo CC-BYSA Collection numismatique nationale de l’institut Smithsonian

Il aura ensuite fallu environ un demi-siècle après l’arrivée des certificats pour que ces morceaux de papier se changent en ce que nous connaissons de nos jours comme le dollar américain. Notez que le dollar d’argent américain de 1928 dans la figure 12.5 porte toujours le nom de certificat sur l’argent, ce qui indique qu’il s’agit bien d’un document stipulant que l’on doit au porteur de ce bout de papier un peu de métal argenté. Il est intéressant de remarquer que le texte l’indiquant s’est vu rétrécir au fil du temps. La trace du mot certificat a fini par totalement disparaître, remplacée par la déclaration rassurante qu’il s’agit de billets de la réserve fédérale.

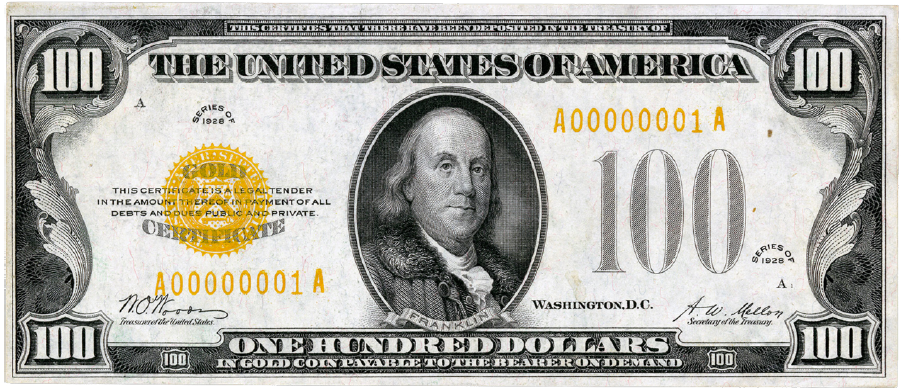

Figure 12.6. – Un certificat américain sur l’or de 100$ de 1928. Crédit photo CC-BY-SA Collection numismatique nationale, Musée National de l’Histoire américaine.

Nous l’avons évoqué plus haut, il s’est passé la même chose avec l’or. Dans sa majorité, le monde fonctionnait sur un étalon bimétallique [77], ce qui signifie que les pièces étaient principalement composées d’or et d’argent. C’était à n’en pas douter une avancée technologique d’avoir des certificats sur l’or, échangeables contre des pièces de ce même métal. Le papier est plus pratique, plus léger et puisqu’il est divisible arbitrairement en inscrivant simplement dessus un nombre plus petit, il est facile de le réduire en plus petites unités.

Afin de rappeler aux porteurs (utilisateurs) que ces certificats représentaient de l’or ou de l’argent bien réels, ils revêtaient une couleur évocatrice et l’indiquaient clairement en toutes lettres. Vous pouvez facilement lire ce message de haut en bas :

« Il est certifié par la présente que cent dollars en pièces d’or, payables au porteur sur demande, ont été déposés au trésor des États-Unis d’Amérique. »

En 1963, les mots « PAYABLES AU PORTEUR SUR DEMANDE » furent retirés de tous les nouveaux billets. Cinq ans plus tard, il fut mis fin à la convertibilité des billets en or ou en argent. Les mots qui rappelaient l’origine de la monnaie papier et l’idée qui l’accompagne furent supprimés. La couleur dorée disparut. Il ne restait plus que le papier et avec lui, pour le gouvernement, la possibilité d’en imprimer autant qu’il le voulait.

Figure 12.7. – Un billet américain de vingt dollars de 2004 utilisé de nos jours. ‘CE BILLET A COURS LÉGAL’

Ce tour de passe-passe long de plus d’un siècle fut achevé en 1971 par l’abolition de l’étalon-or. L’argent devint l’illusion que nous partageons tous dorénavant : la monnaie fiduciaire. Elle a de la valeur car quelqu’un, qui commande une armée et gère des prisons, a dit qu’elle en avait. On peut très clairement le lire sur chaque dollar en circulation aujourd’hui, « CE BILLET A COURS LÉGAL ». Autrement dit : il vaut quelque chose parce que c’est écrit dessus.

À ce propos, il y a une autre leçon intéressante sur les billets modernes qui se cache sous nos yeux. La deuxième ligne indique que le cours légal concerne « TOUTES LES DETTES, PUBLIQUES ET PRIVÉES ». J’ai été surpris par ce qui peut paraître une évidence pour les économistes : tout l’argent consiste en de la dette. J’en ai encore des migraines, je laisserai donc au lecteur la tâche d’étudier le lien entre l’argent et la dette.

Nous l’avons vu, l’or et l’argent ont été utilisés comme monnaie pendant des millénaires. Au fil du temps, les pièces d’or et d’argent furent remplacées par du papier. Celui-ci a lentement été accepté comme moyen de paiement. Cette adoption créa une

illusion – l’illusion que le papier lui-même a de la valeur. Le coup de grâce fut de totalement rompre le lien entre la représentation et le réel : abolir l’étalon-or en convainquant tout le monde que c’est le papier qui est précieux.

Bitcoin m'a appris l'Histoire de la monnaie et le plus important tour de passe-passe dans l'Histoire de l'économie : la monnaie fiduciaire.

Notes :

1. D’après l’historien grec Hérodote, contemporain du Ve siècle avant J.-C., les Lydiens furent le premier peuple à utiliser des pièces d’or et d’argent. [47]

2. En plus du rognage, le grippage (secouer les pièces dans un sac et

récupérer la poussière de métal qui s’est détachée) ainsi que le tamponnage

(faire un trou au centre de la pièce et l’aplatir au marteau jusqu’à combler

le trou) étaient les techniques de dépréciation les plus répandues. [92]

13. La folie des réserves fractionnaires

Hélas ! Les regrets étaient inutiles ! Elle continuait à grandir sans arrêt, et, bientôt, elle fût obligée de s'agenouiller sur le plancher : une minute plus tard, elle n'avait même plus assez de place pour rester à genoux, et elle essayait de voir si elle serait mieux en se couchant, un coude contre la porte, son autre bras replié sur la tête. Puis, comme elle ne cessait toujours pas de grandir, elle passa un bras par la fenêtre, mit un pied dans la cheminée, et se dit : « À présent je ne peux pas faire plus, quoi qu'il arrive. Que vais-je devenir ? »

- Lewis Carroll, Alice au pays des merveilles

La valeur et la monnaie ne sont pas des sujets simples, particulièrement de nos jours. Le processus d’émission monétaire du système bancaire ne l’est pas plus et je ne peux m’empêcher de croire que c’est délibéré. Ce phénomène, que je n’avais jusqu’à présent rencontré que dans les papiers de recherche et les documents légaux, semble également courant dans les milieux financiers : rien n’est expliqué de façon simple, non pas parce que c’est réellement complexe, mais parce que la vérité est dissimulée sous des couches et des couches de jargon d’une complexité apparente.

« Politique monétaire expansionniste, assouplissement quantitatif, relance fiscale de l’économie ». Le public hoche de la tête, hypnotisé par les mots savants.

Les banques à réserve fractionnaire et l’assouplissement quantitatif sont justement deux de ces mots sophistiqués, dissimulant la réalité des choses en la présentant comme complexe et difficile à comprendre. Si vous deviez expliquer ça à un enfant, vous verriez rapidement la folie qu’ils renferment.

Godfrey Bloom l’a exprimé bien mieux que je ne pourrai jamais le faire, en s’adressant au Parlement Européen lors d’un débat commun :

« [...] vous ne comprenez pas vraiment le concept de banque. Toutes les banques sont fauchées. La Santander, la Deutsche Bank, la Royal Bank of Scotland - elles sont toutes fauchées ! Et pourquoi elles sont fauchées ? Ce n'est pas une volonté divine. Ce n'est pas une espèce de tsunami. Elles sont fauchées parce qu'elles ont un système appelé 'réserves fractionnaires' qui leur permet de prêter de l'argent qu'elles n'ont même pas ! C'est un scandale orchestré par des malfaiteurs et ça fait trop longtemps que ça dure. [...] Il y a de la contrefaçon - qu'on appelle parfois assouplissement quantitatif - mais ça reste de la contrefaçon sous un autre nom. La création monétaire artificielle coûterait au simple quidam un long moment derrière les barreaux [...] et tant que l'on n'enverra pas les banquiers - et j'inclus ici les banquiers centraux et les politiques - en prison pour ce scandale cela continuera. »

Godfrey Bloom 1

Permettez-moi de répéter le passage essentiel : les banques peuvent prêter de l’argent qu’elles ne possèdent pas.

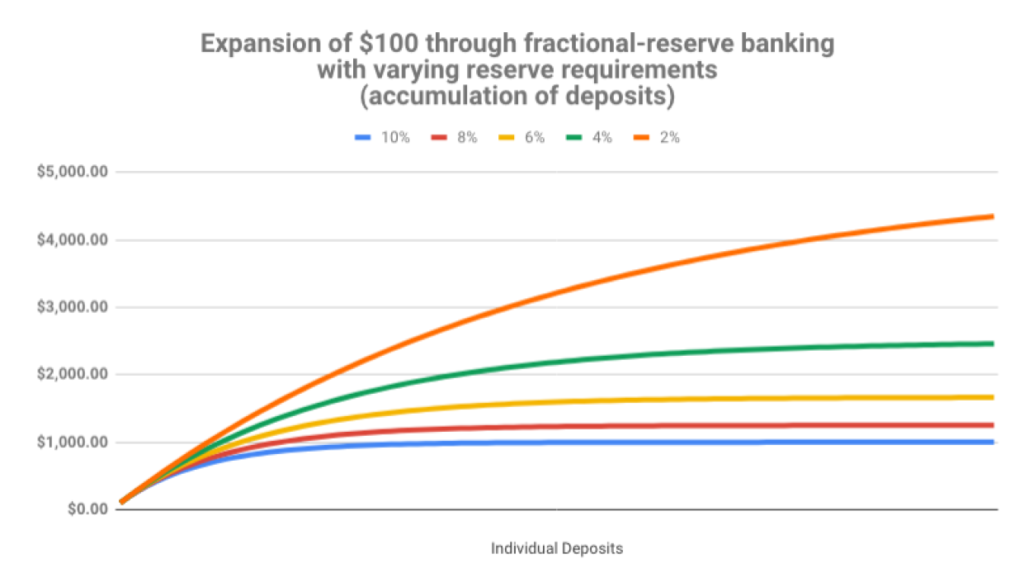

Grâce au système de réserve fractionnaire, une banque a besoin de ne garder qu’une fraction de chaque dollar qu’elle reçoit. Ça se situe quelque part entre 0 et 10%, plutôt vers la limite inférieure d’ailleurs, ce qui n’arrange rien.

Prenons un exemple concret afin de mieux illustrer cette idée insensée : une fraction de 10% fera l’affaire et nous devrions pouvoir calculer de tête. Avantageux pour tout le monde. Donc, si vous déposez 100$ à la banque – parce que vous n’avez pas envie de les garder sous votre matelas – celle-ci n’a besoin de garder que la fraction consentie. Dans notre exemple, cela fait 10$, car 10% de 100$ font 10$. Simple, non ?

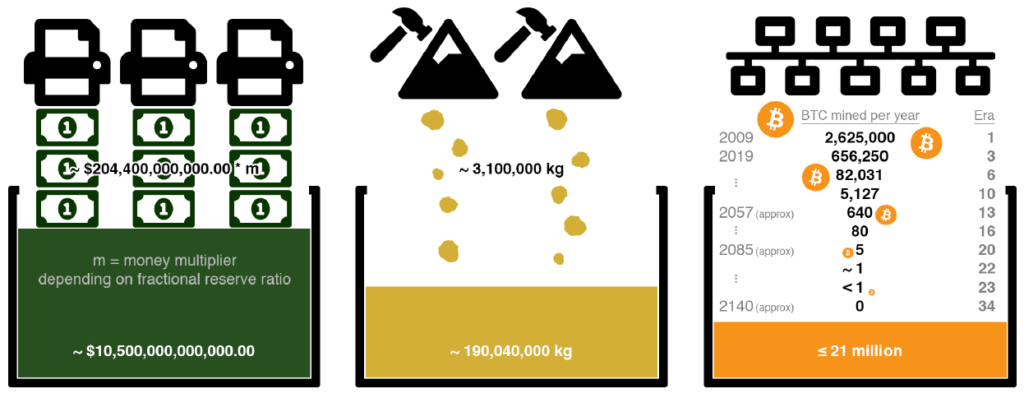

Mais alors que font les banques avec le reste de l’argent ? Qu’arrive-t-il aux 90$ restants ? Elles font ce que les banques savent faire, elles les prêtent à d’autres. Cela produit un effet multiplicateur sur la monnaie, qui accroît énormément son offre dans l’économie (Figure 13.1). Votre dépôt initial de 100$ se transforme rapidement en 190$. En prêtant 90% de ces 90$ fraîchement créés, cela fera bientôt 271$ dans l’économie. Et 343,90$ après ça. L’offre de monnaie gonfle de façon récursive, puisque les banques prêtent littéralement de l’argent qu’elles n’ont pas [93]. Sans la moindre formule, les banques changent 100$ en plus d’un millier, comme par magie. Il s’avère qu’il est simple d’arriver à un facteur 10. Ça prend seulement quelques cycles de prêt.

Ne vous méprenez pas : il n’y a rien de mal à prêter. Il n’y a rien de mal à percevoir des intérêts. Il n’y a même rien de mal avec cette bonne vieille banque qui garde votre patrimoine plus sûrement que dans votre tiroir à chaussettes.

Les banques centrales sont une toute autre affaire, en revanche. Elles sont les abominations de la régulation financière, mi-publiques mi-privées, jouant à Dieu avec des choses qui impactent tout membre de la civilisation mondiale, sans morale, avec pour seul intérêt le futur à court terme et apparemment aucune responsabilité ni vérifiabilité (voir la Figure 13.2).

Figure 13.1. – L’effet multiplicateur sur la monnaie

Figure 13.2. – Yellen est fermement opposée à un audit de la réserve fédérale, pendant que le gars au panneau Bitcoin soutient fermement l’achat de bitcoin.

Bitcoin m'a appris que les réserves fractionnaires des banques n'étaient que pure folie.

Notes :

1. Débat commun sur l’union bancaire [17]

2. Les théories de John Maynard Keynes et ses adeptes [86]

3. École de pensée économique basée sur l’individualisme méthodologique [76]

14. Une monnaie saine

« La première chose que je dois faire, » se dit-elle tout en marchant dans le bois à l'aventure, « c'est retrouver ma taille normale ; la seconde, c'est de trouver le chemin qui mène à ce charmant jardin. Je crois que c'est un très bon plan. »

- Lewis Carroll, Alice au pays des merveilles

La leçon la plus importante que j’ai tirée de Bitcoin c’est qu’en fin de compte, la monnaie forte est meilleure que la monnaie faible. La monnaie forte, également appelée monnaie saine, consiste en toute monnaie échangeable sur le marché mondial pouvant servir de réserve de valeur solide.

D’accord, Bitcoin est encore jeune et volatil. Les critiques avanceront qu’il n’est pas fiable en tant que réserve de valeur. Mais l’argument de la volatilité passe à côté du sujet. Il faut s’attendre à de la volatilité. Ça prendra un moment au marché pour déterminer le juste prix de cette nouvelle monnaie. De plus, il est fondé sur une erreur de métrique, comme le souligne une plaisanterie récurrente. Si vous réfléchissez en dollars, vous passerez à côté du fait qu’un bitcoin vaudra toujours un bitcoin.

« Une offre monétaire fixe, ou une offre modifiée uniquement sur la base de critères objectifs et calculables, est une condition nécessaire à un prix de la monnaie juste et significatif. »

- Père Bernard W. Dempsey, S.J. 1

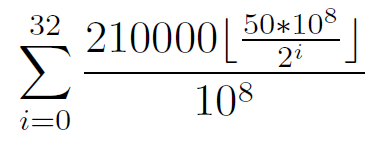

Figure 14.1. – Formule de l’offre de Bitcoin

Comme l’a montré une courte ballade dans le cimetière des monnaies disparues, l’argent qui peut être créé le sera. Dans l’Histoire, aucun être humain n’a su jusqu’à présent résister à la tentation.

Bitcoin élimine cette tentation de la création monétaire de façon astucieuse. Satoshi avait conscience de notre cupidité et de notre faillibilité – c’est pour cela qu’il a choisi une chose plus fiable que le contrôle humain : les mathématiques.

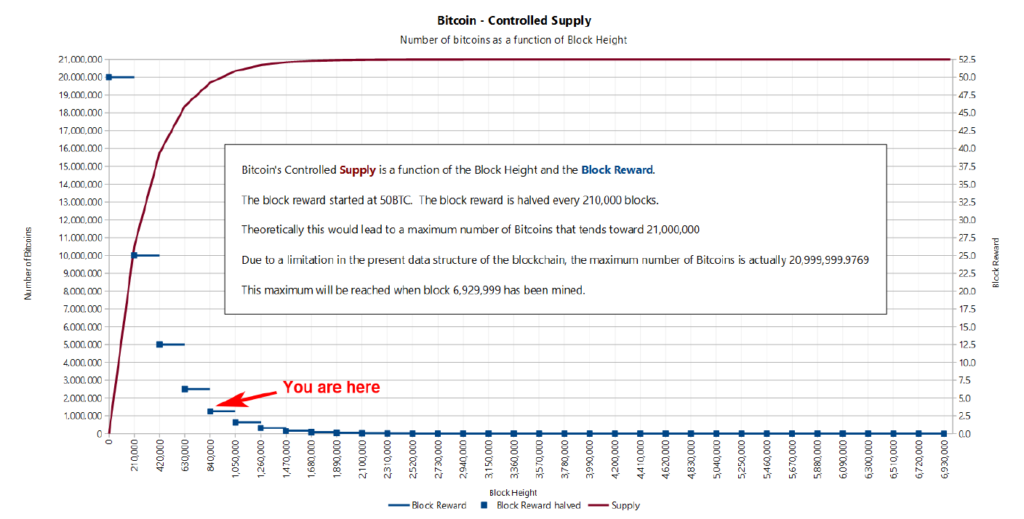

Bien que la formule ci-dessus soit utile pour décrire l’offre de Bitcoin, on ne la trouve nulle part dans le code. L’émission de nouveaux bitcoins est contrôlée par un algorithme, qui réduit tous les quatre ans [13] la récompense payée aux mineurs. Cette formule permet donc de résumer rapidement ce qui se passe sous le capot. On comprend mieux ce qui se passe vraiment en regardant la variation des récompenses de bloc, payées à quiconque trouve un bloc valide, ce qui arrive à peu près toutes les 10 minutes.

Les formules, les fonctions logarithmiques et les exponentielles ne sont pas particulièrement intuitives à comprendre. Le concept de sain peut s’appréhender plus facilement si on le voit autrement. Une fois que l’on sait combien il existe d’une chose et que l’on sait combien cette chose est difficile à produire ou à obtenir, nous comprenons immédiatement sa valeur. Ce qui est vrai avec un tableau de Picasso, une guitare d’Elvis Presley ou un violon de Stradivarius est également vrai pour la monnaie fiduciaire, l’or et les bitcoins.

Figure 14.2. – L’offre contrôlée de Bitcoin

La dureté des monnaies fiduciaires dépend des responsables de leurs planches à billets respectives. Certains gouvernements seront sans doute plus enclins à créer de plus larges quantités de monnaie que d’autres, aboutissant à une monnaie plus faible. D’autres gouvernements seront plus modérés sur leur émission monétaire, entraînant une monnaie plus forte.

« Un aspect important de cette nouvelle réalité est que les institutions telles que la réserve fédérale ne peuvent pas faire faillite. Elles peuvent créer autant d'argent qu'elles en ont besoin pour un coût virtuellement nul. »

- Jörg Guido Hülsmann2

Avant que nous n’ayons des monnaies fiduciaires, la dureté de l’argent était déterminée par les propriétés naturelles de ce qui servait de monnaie. La quantité d’or sur Terre est limitée par les lois de la physique. L’or est rare car les collisions de supernovas et d’étoiles à neutrons sont rare. Le « flux d’or » est limité car il demande des efforts à extraire. Comme c’est un élément lourd, il est en majorité enterré bien profondément dans le sol.

L’abolition de l’étalon-or a engendré une nouvelle réalité : il suffit d’un peu d’encre pour créer de l’argent. Dans le monde actuel, ça demande encore moins d’efforts d’ajouter quelques zéros au solde d’un compte bancaire : il suffit de modifier quelques octets sur l’ordinateur d’une banque.

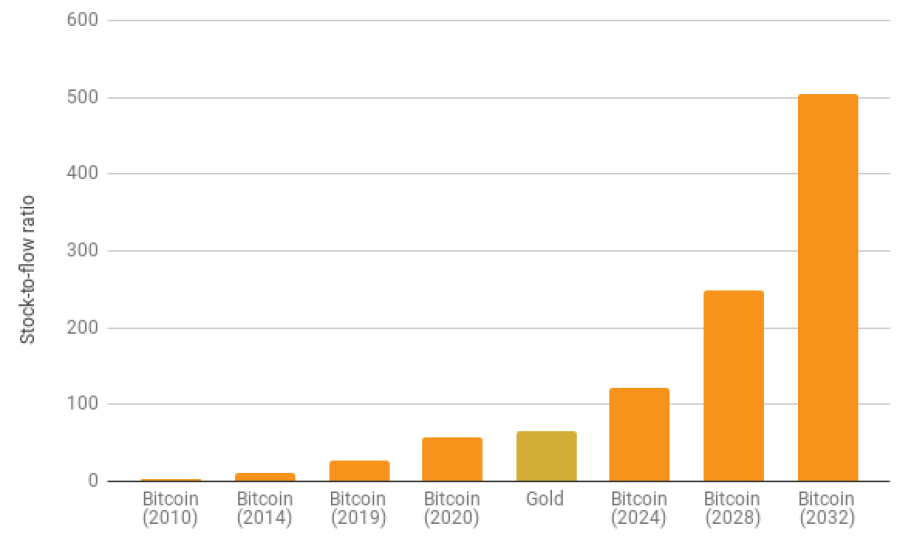

On peut exprimer plus généralement le principe énoncé ci-dessus comme étant le rapport entre les « stocks » et les « flux ». Plus simplement, le stock représente la quantité existante de quelque chose. Pour nos besoins, le stock est la mesure de l’offre actuelle de monnaie. Le flux quantifie la production de cette même chose sur une durée donnée (par an, par exemple). La clé pour comprendre la monnaie saine est de comprendre le rapport stock/flux.

Calculer le rapport stock-sur-flux de la monnaie fiduciaire est complexe, car l’offre de monnaie dépend de ce que vous y intégrez [94]. Vous pouvez ne compter que les billets et les pièces (M0), ajouter les chèques de voyage et les remises de chèques (M1), ajouter les comptes épargne, les fonds communs et quelques autres trucs (M2) et même ajouter à tout ça les certificats de dépôt (M3). De plus, la façon dont tout cela est défini et calculé dépend de chaque pays et puisque la réserve fédérale des États-Unis a cessé de publier [61] les chiffres pour M3, nous allons devoir faire avec l’offre monétaire M2. J’adorerais pouvoir vérifier ces chiffres, mais pour le moment j’imagine que nous devrons faire confiance à la réserve fédérale.

C’est l’or, l’un des métaux les plus rares sur Terre, qui a le rapport stock/flux le plus élevé. Selon l’Institut d’études géologiques des États-Unis, un peu plus de 190 000 tonnes en ont été minées au total. Au cours des dernières années, environ 3100 tonnes ont été minées par an [68].

À partir de ces chiffres, nous pouvons facilement calculer le rapport stock/flux de l’or (voir la Figure 14.3).

Figure 14.3. – Rapport stock/flux de l’or

Il n’y a rien qui ait un rapport stock/flux plus élevé. C’est pour cette raison que l’or, jusqu’à maintenant, était la monnaie la plus forte et la plus saine qui soit. On raconte souvent que tout l’or qui a déjà été miné tiendrait dans deux piscines olympiques. Selon mes calculs 3, il en faudrait quatre. Donc soit les piscines olympiques ont rétréci, soit il faudrait peut-être revoir ça.

Arrive alors le Bitcoin. Comme vous le savez sans doute déjà, le minage de bitcoin fait fureur depuis quelques années. Cela s’explique car nous sommes encore au début de ce qu’on appelle le temps des récompenses, où les nœuds de minage sont récompensés avec beaucoup de bitcoin pour leurs efforts de calcul. Nous sommes en ce moment dans l’époque numéro 3, qui a débuté en 2016 et s’achèvera au début de 2020, sans doute en mai. Tandis que l’offre de bitcoins est limitée, les rouages internes de Bitcoin ne permettent d’établir que des dates approximatives. Pourtant, nous pouvons prédire avec certitude à quel niveau le rapport stock/flux de Bitcoin se situera. Alerte spoiler : ça sera élevé.

Élevé comment ? Eh bien, il s’avère que Bitcoin finira par devenir infiniment fort (voir la Figure 14.4).

Figure 14.4. – Visualisation du stock et du flux du dollar US, de l’or et de Bitcoin

À cause de la réduction exponentielle des récompenses de minage, le flux de nouveaux bitcoins va diminuer, engendrant un rapport stock/flux qui grimpe en flèche. Il rattrapera l’or en 2020, pour mieux le surpasser quatre ans plus tard en doublant à nouveau sa dureté. Au total, un tel doublement se produira 64 fois. Grâce à la puissance des exponentielles, le nombre de bitcoins minés par an tombera à moins de 100 bitcoins dans 50 ans et à moins de 1 bitcoin dans 75 ans. Le robinet mondial que représentent les récompenses de bloc se tarira aux environs de l’année 2140, mettant effectivement un terme à la production de bitcoin. C’est un jeu de longue haleine. Si vous lisez ceci, vous êtes encore en avance.

Alors que le bitcoin tend vers un rapport stock/fux infini, il deviendra la monnaie la plus saine qui soit. La dureté infinie semble difficile à battre.

D’un point de vue économique, l’ajustement de la difficulté de Bitcoin est son aspect le plus important. La difficulté à miner du bitcoin dépend de la rapidité avec laquelle de nouveaux bitcoins sont minés 4. C’est l’ajustement dynamique de la difficulté de minage du réseau qui nous permet de prédire son offre future.

Figure 14.5. – Le rapport stock-à-flux du bitcoin comparé à l’or

La simplicité de l’algorithme d’ajustement de la difficulté pourrait détourner de sa profondeur, mais il est véritablement une révolution aux proportions dignes d’Einstein. Il garantit que quels que soient les efforts déployés dans le minage, l’offre maîtrisée de Bitcoin ne sera pas perturbée. À la différence de toutes les autres ressources, peu importe l’énergie dépensée par quelqu’un dans le minage de bitcoin, la récompense totale n’augmentera pas.

Tout comme E = mc2 impose une limite universelle à la vitesse dans notre univers, l’ajustement de la difficulté de minage impose sa limite monétaire universelle à Bitcoin.

Sans cet ajustement de la difficulté, tous les bitcoins auraient déjà été minés. Sans cet ajustement de la difficulté, Bitcoin n’aurait probablement pas survécu à ses premiers pas. C’est ce qui sécurise le réseau durant le temps des récompenses. C’est ce qui garantit une distribution stable et impartiale 5 des nouveaux bitcoins. C’est le thermostat qui régule la politique monétaire de Bitcoin.

Einstein nous a enseigné une chose novatrice : peu importe la force imprimée à un objet, à un moment donné vous ne pourrez pas le faire aller plus vite. Satoshi nous a aussi enseigné une chose novatrice : peu importent les efforts mis dans le minage de cet or numérique, à un moment donné vous ne pourrez pas en tirer plus de bitcoins. Pour la première fois dans l’Histoire de l’Humanité, nous avons un bien monétaire dont vous ne pourrez pas augmenter la production, peu importe à quel point vous essaierez.

Bitcoin m'a appris que la monnaie saine était indispensable.

Notes :

1. Perry J. Roets, S.J., Revue de l’économie sociale [62]

2. Jörg Guido Hülsmann, L’éthique de la création monétaire [38]

3. https://bit.ly/gold-pools

4. En réalité ça dépend de la vitesse à laquelle des blocs valides sont trouvés, mais pour nos besoins, c’est la même chose que de « miner des bitcoins » et ça le restera pour les 120 prochaines années.

5. Dan Held, La distribution de Bitcoin était juste [36]