Tuur Demeester ![]()

Rédacteur en chef http://AdamantResearch.com.

Membre du C.A. de Texas Bitcoin Foundation,

Rédacteur des Satoshi Papers, conseiller Blockstream.

Festina Lente — Hâte-toi lentement

Publié en 2019

Traduction :

Romain Rouphaël ![]()

Co-fondateur LN-Markets

Ce texte est la traduction française du rapport d’Adamant Research, de Tuur Demeester, accessible ici dans sa version originale

Podcast - 2ème Partie

3. CONTEXTE ÉCONOMIQUE ET FINANCIER DE LA RÉFORME

Marinus van Reymerswale, « Le percepteur d’impôt », 1542

La Réforme a vu l’émergence d’une nouvelle classe économique et culturelle qui a évolué dans un environnement mouvant, volatile et hostile. Cette classe s’est formée à partir d’un réseau d’acteurs économiques indépendants, très investis dans leur cause, coupés des moyens commerciaux traditionnels, dotés de puissants moyens de défense.

Mue par une forte exigence de sécurité financière, cette classe a développé de nombreuses innovations économiques et financières qui se sont maintenues de façon durable. Nous allons maintenant nous intéresser aux caractéristiques principales de l’économie néerlandaise du XVIe siècle, pour extrapoler quelques tendances parallèles qui pourraient s’installer durablement dans l’écosystème Bitcoin.

BANQUE DE DÉPÔT : RÉSERVE MONÉTAIRE COMPLÈTE, PROTOCOLES STRICTS

En 1609, aux Pays-Bas, des marchands et des fonctionnaires municipaux collaborèrent à la fondation de l’Amsterdam Wisselbank (AWB). Elle avait deux objectifs principaux. Tout d’abord, protéger l’or et l’argent mis en dépôt par les centaines de marchands réfugiés du sud de la Hollande et d’autres territoires. Ensuite, battre monnaie et émettre des lettres de change libellées en Florin, reconnues internationalement.

Le niveau de sécurité mis en place par l’AWB était sans égal dans le monde de l’époque. Elle était située à Amsterdam, une ville protégée par la flotte néerlandaise, qui formait un barrage de plus de 80 km de long.

Le coffre-fort de la banque et ses opérations étaient conduites depuis l’emplacement le plus central et visible la ville : l’hôtel de ville. Et ses activités bancaires étaient organisées dans le but d’assurer ses obligations fiduciaires. Cette banque était régie par des officiers assermentés, caissiers, employés aux écritures et à la comptabilité, gardes du trésor, sous l’autorité des édiles d’Amsterdam.

Afin de lutter contre la fraude, chaque comptable n’était responsable que d’une tâche spécifique²¹. La Compagnie néerlandaise des Indes orientales (Dutch East India Company, VOC en néerlandais), sans doute l’entité économique la plus puissante de son temps, était cliente de l’AWB et n’effectuait ses paiements que par cette banque²².

« Il n’est pas étonnant que ces Hollandais nous dépassent. Leurs hommes d’État sont tous des marchands. Ils ont voyagé dans des pays étrangers, ils comprennent le commerce et font tout pour défendre leurs intérêts. »

– Pétition du XVIIe siècle présentée à Oliver Cromwell

En dépit de dérapages par rapport au modèle initial de réserve monétaire complète, la réputation de l’AWB est restée sans égale au XVIIe siècle. Sa stabilité et la confiance qu’elle a inspirée ont joué un rôle essentiel dans la prospérité de la République Hollandaise. Jusqu’en 1820, Adam Smith pouvait louer dans “La Richesse des Nations” la monnaie de l’AWB pour sa “supériorité monétaire intrinsèque”.

Les services de l’AWB n’étaient pas bon marché : elle facturait des frais de stockage annuels de 1% pour les pièces d’or, des frais d’ouverture de compte, de transaction, et des frais de retrait d’1,5%. Mais dans l’ensemble, les avantages que procurait la monnaie émise par l’AWB étaient tels que ses billets de banque s’échangeaient avec une prime plus importante que l’or physique et les pièces par lesquels ils étaient garantis.

Chariot utilisé pour transporter des pièces d’or à la Wisselbank d’Amsterdam

Dans la communauté Bitcoin, en réponse à l’aversion culturelle envers les tiers de confiance, aux risques élevés de vol et de perte, et à l’incertitude du cadre réglementaire sur le long terme, nous nous attendons à l’adoption croissante de solutions de stockage de bitcoins hautement sécurisées, minimisant la confiance en un tiers.

Les solutions qui minimisent le plus la confiance en un tiers sont celles qui rendent le vol ou la fraude extrêmement difficiles. Avec l’utilisation du delay mechanism (délai d’attente) et du programmable nesting of signing authority (imbrication programmable du pouvoir de signature), nous arrivons à un début de solution de conservation robuste pour Bitcoin, à même de générer un niveau de sécurité sans précédent.

Nous pensons que les solutions de smart contracts récemment explorées par Bob McElrath²³, Bryan Bishop²⁴ et Pieter Wuille²⁵ sont très prometteuses. En ce sens, l’adoption croissante d’adresses bitcoin multi-sig est pour nous le signe d’une tendance de fond. Ainsi pour octobre 2019, 32% des bitcoins en circulation sont stockés dans des adresses bitcoin P2SH plus à même de préserver la confidentialité, et 12% sont stockés dans des adresses multi-sig (contre 0% en 2014)²⁶.

« […] un schéma de configuration de transaction qui oblige l’utilisateur et l’attaquant à toujours utiliser une observation publique et un délai d’attente avant qu’une clé en ligne faiblement sécurisée soit autorisée à dépenser des bitcoins de façon arbitraire. Pendant le délai d’attente, il est possible de lancer un processus de récupération qui peut soit déclencher des paramètres de stockage hors ligne plus profonds, soit […] réinitialiser la période de délai. »

– Bryan Bishop décrivant une proposition de vault multi-sig pré-signé, 2019

Représentation d’un navire marchand hollandais par Willem van de Velde (détail), 1650.

Le XVIe siècle voit l’explosion du commerce maritime, ce qui impliquait de développer une technologie financière capable de faire face aux risques afférents. Les premières formes d’assurance maritime, les prêts à la grosse (“sea loans”), étaient assortis d’un taux d’intérêt élevé car ils n’étaient remboursés qu’à l’arrivée à bon port du bateau.

Ce type de contrat était particulièrement utile si l’investisseur n’avait pas de vision claire de la rentabilité de l’entreprise du marin. Le contrat “commenda” constituait une alternative, qui donnait à l’investisseur droit à un partage des bénéfices d’une entreprise maritime commerciale en cas de réussite.

Ces deux formes d’assurance représentaient des substituts à l’assurance maritime encore imparfaits²⁷. On trouve en Italie les premières formes de contrats d’assurance, où les marchands jouaient eux-même le rôle d’assureurs — ce qui a ensuite donné naissance à l’assurance mutuelle. Au XVIe siècle, les mécanismes assurantiels s’étaient répandus en Grande-Bretagne, en France, aux Pays-Bas et en Espagne. Les marchands devaient alors faire face à un problème récurrent : le recouvrement de leur indemnisation.

Certains centres financiers se sont avérés moins fiables que d’autres, si bien qu’un marchand avec le mauvais assureur pouvait n’être jamais indemnisé. Compte tenu de la difficulté à évaluer la qualité des projets maritimes dans un marché encore immature, la gestion du risque était essentielle pour les assureurs. Certains marchands pouvaient ainsi parfois assurer délibérément en excès leur bateau dans le but de le couler ou encore souscrire à une assurance pour un bateau qu’ils savaient déjà perdu d’avance.

En raison de ces risques élevés, les marchands payaient une prime pour des assureurs de qualité, et les assureurs se limitaient souvent à ne travailler qu’avec des marchands en qui ils savaient qu’ils pouvaient avoir confiance. Les autres facteurs qui servaient à déterminer les taux d’assurance étaient la solvabilité des assureurs et la probité de l’état de droit de la ville. Les autorités d’Amsterdam et de Venise ont essayé à plusieurs reprises de réguler l’activité de courtage en assurances, mais ces mesures sont restées largement impopulaires.

Marchand néerlandais de la Dutch East India Company et son épouse, par Aelbert Cuyp, 1640–1660.

Nous sommes au tout début de l’assurance dans l’industrie Bitcoin. Depuis la naissance d’une industrie du minage en 2013, nous avons vu de nombreux exemples de proto-contrats d’assurance : des investisseurs vont pré-commander du matériel de minage à des start-ups, qui vont utiliser ces fonds pour produire les puces, fabriquer les machines, et, comme pour le commerce maritime du XVIe siècle, partager les profits de la réussite de l’entreprise.

Par ailleurs, de nombreux conservateurs de bitcoins possèdent une forme d’assurance, même si une étude attentive montre souvent que seuls les portefeuilles en ligne (hot wallets) sont assurés — qui représentent généralement moins de 10% des bitcoins sous gestion. Comme pour le commerce maritime du XVIe siècle, de nombreuses inconnues subsistent : risque de volatilité du prix, risque réglementaire, risque de sécurité informatique, etc.

Étant donné le caractère transnational du Bitcoin, même des attaques provenant d’États souverains ne peuvent être exclues. Fournir un service d’assurance de qualité nécessite des connaissances extrêmement pointues des mécanismes de Bitcoin, en informatique, et la mise en place d’un cadre favorable au développement de relations commerciales de confiance sur le long terme. Ce n’est pas un hasard si l’auto-assurance sous la forme d’un fonds de réserve est devenue la norme pour l’industrie de la conservation de bitcoins.

UN COLLATÉRAL LIQUIDE POUR LE PRÊT EMPRUNT

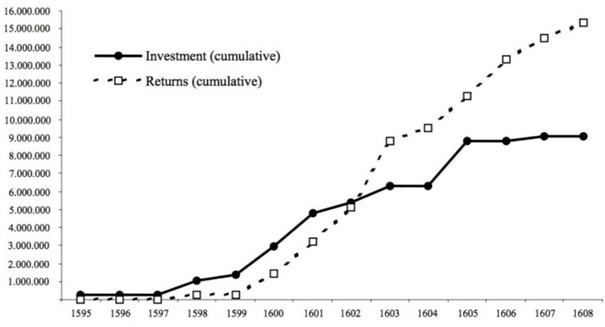

Investissements et rendements des sociétés commerciales Compagnie néerlandaise des Indes orientales. Gelderblom & Jonker, 2004

En 1602, des marchands hollandais ont fusionné six petites sociétés et mis en commun 64 tonnes d’or pour former la Compagnie néerlandaise des Indes orientales. Sa mission était de détenir et d’exploiter une flotte de navires marchands dédiés au commerce avec l’Asie, mission pour laquelle le gouvernement néerlandais lui a octroyé un monopole²⁸.

Ce monopole permettait à la flotte de jouer un rôle militaire et économique dans la guerre alors en cours avec l’Espagne. En 1604, la société fit une offre publique de titres — la première introduction en bourse moderne — permettant à tout acheteur de détenir ses actions. Ce fut un succès : plus de 2% de la population d’Amsterdam y souscrit²⁹. L’absence délibérée de titres au porteur et les règles claires en matière de propriété et de transfert de titres ont permis de mettre en place un marché transparent³⁰. Les premiers dividendes furent payés aux investisseurs en 1640.

« La baisse des taux d’intérêt démontre le succès du marché secondaire d’Amsterdam, permettant l’utilisation productive de capitaux, notamment en prêts à court terme, grâce à l’alliance de marchés de titres liquides et de techniques de crédit. »

– Gelderblom & Jonker

Les actions de la Compagnie néerlandaise des Indes orientales se sont révélées très liquides et adaptées à une utilisation comme collatéral : quelques mois après la création de la société, des actions valorisées à 27 600 florins ont été utilisées comme garantie dans le cadre d’un accord d’échange de prisonniers.

En 1607, un noble emprunta 2000 florins à un taux de 8% contre 3000 florins d’actions en collatéral (ratio de solvabilité de 66%). Le marché collatéral des actions de la Compagnie était très actif, mais comme c’était un marché privé, peu de traces sont parvenues jusqu’à nous.

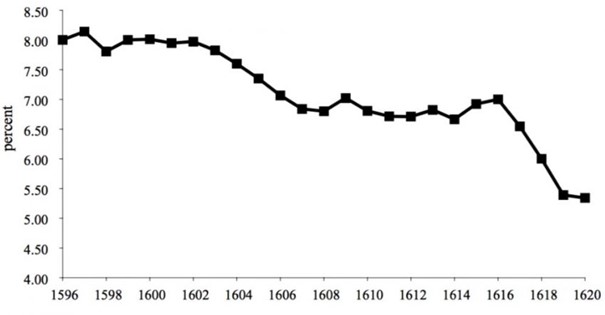

En 1623, le gouvernement régula spécifiquement la procédure de liquidation des actions de la Compagnie en cas de défaut de l’emprunteur, et dans les années 1640 la bourse d’Amsterdam avait mis un place un marché du Repo pour les actions de la Compagnie. Les taux d’intérêt des prêts garantis sur le marché d’Amsterdam ont ainsi baissé de 8% en 1596 à moins de 6% en 1620.

La profonde liquidité du marché des actions de la Compagnie en ont également fait le sous-jacent idéal pour un marché des produits dérivés en plein essor au XVIIe siècle à Amsterdam, avec la mise en place de contrats à terme, de vente à découvert, d’options, et de repo. Dans sa thèse sur la Compagnie, l’historien L.O. Petram conclut “qu’après la période 1630–50, les investisseurs étaient principalement intéressés par les services financiers apportés par le marché secondaire, plus que par la Compagnie en elle-même.³¹”

La nouvelle offre de prêts collatéralisés par les actions de la Compagnie néerlandaise des Indes orientales a fait chuter les taux d’intérêt du marché d’Amsterdam. Gelderblom & Jonker, 2004

Aujourd’hui, nous voyons des similitudes apparaître entre les épargnants de bitcoins et les actionnaires historiques de la Compagnie néerlandaise des Indes orientales : ils sont souvent engagés sur le long terme, ils ont une concentration relativement élevée de leur richesse liée à l’actif, ils n’aiment pas vendre car cela déclenche des impôts sur la plus-value, et en tant que millennials, ils ont l’ambition d’investir davantage.

A l’avenir, nous pensons que l’utilisation du bitcoin comme collatéral pour le prêt / emprunt sera de plus en plus répandue³². Nous sommes également optimistes quant au développement du marché des produits dérivés du bitcoin, car ils permettent aux entreprises d’ajuster précisément leur stratégie de gestion du risque afin de connaître une croissance durable dans l’écosystème Bitcoin.

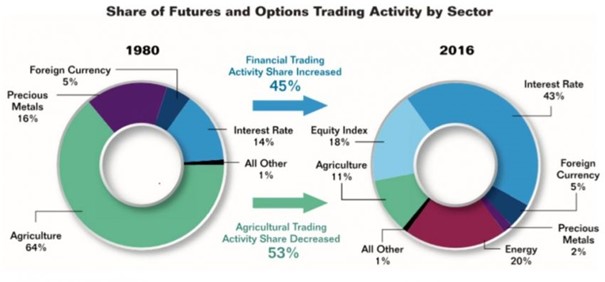

Notre hypothèse est que les secteurs dans lesquels la volatilité des prix a l’impact le plus fort sur l’économie développeront les marchés dérivés les plus importants : les actions de la Compagnie au XVIe siècle à Amsterdam, l’agriculture et les métaux précieux en 1980, les taux d’intérêt aujourd’hui, et peut-être demain le Bitcoin.

Notre hypothèse est que les marchés dérivés se développent autour des secteurs qui contribuent le plus à la valorisation du risque dans l’économie (i.e. les biens économiques contre les variations desquelles les entreprises doivent se protéger). Source: CFTC, «Commission in brief», 2016.

ACCÈS AU CAPITAL DANS UN MONDE DÉFLATIONNISTE

Les rentes viagères sont des contrats vendus à un prix fixe, donnant à l’émetteur le droit de recevoir des versements réguliers tout au long de sa vie. Ils ont été utilisés fréquemment à partir du XIVe siècle comme substituts aux prêts, car ils ne contrevenaient pas à l’interdiction de l’usure par l’Église Catholique³³ (à partir du XVIe siècle, la loi garantissait généralement la possibilité d’annuler le versement de la rente viagère contre paiement du capital).

Les contrats de rente viagère étaient souvent utilisés pour financer des entreprises à forte intensité de capital avec un profil de risque relativement faible : des commerces, des fermes, des collectivités locales.

Dans les Pays-Bas du XIVe siècle, deux profils économiques ont émergé. Dans la zone côtière, aux sols sablonneux et régulièrement menacés par les inondations, de nombreux propriétaires terriens se sont endettés jusqu’à risquer une expropriation éventuelle. Dans la Flandre intérieure, plus stable, le crédit viager était utilisé pour accélérer le développement de l’activité commerciale (le plus souvent pour permettre un investissement immobilier), tandis que la population plus âgée achetait ces contrats pour toucher une forme de retraite. Les rentes viagères pouvaient être transférées à des tiers et sont ainsi devenues un instrument financier populaire parmi la population urbaine.

À mesure que la révolte néerlandaise approchait et que les revenus du commerce maritime augmentaient, la protections des villes et de leurs citoyens est devenue de plus en plus importante, et les villes se sont mises à lever des capitaux par émission de rentes.

« Dans les années 1580, les rentes viagères étaient suffisamment bien établies pour servir d’instruments de confiance auprès d’un large public, comprenant des marchands, des veuves, des orphelins et des institutions caritatives. »

– Gelderblom & Jonker, 2004

Les rentes viagères se sont développées bien avant les contrats d’assurance-vie (qui ne sont apparus qu’au XVIIIe siècles en Angleterre) pour une raison principale : les contrats d’assurance-vie nécessitent une confiance beaucoup plus grande dans l’émetteur du contrat — l’assuré doit littéralement pouvoir lui faire confiance depuis la tombe, et il n’y a pas d’actif apporté en garantie. Il y peut-être également une explication culturelle : les clients se sentant plus à leur aise de parier sur une longue vie (rente) que sur une vie plus courte (assurance-vie).

« Les rentes pouvaient être utilisées à diverses fins, notamment pour régler les soldes entre héritiers […] Dans les environs d’Anvers, la croissance exceptionnelle de la ville a eu un fort impact sur le marché local de la terre et du crédit via la participation massive des citoyens. »

– Limberger & De Vijlder, 2018

10 ans seulement après sa naissance, le prêt/emprunt libellé en Bitcoin est bel et bien vivant. Genesis Capital aurait ainsi généré plus de 2 milliards de dollars de prêt/emprunt libellés en bitcoins depuis son lancement en mars 2018³⁴. La demande provenant de hedge funds, d’entreprises avec des stocks de bitcoins et de traders individuels.

Selon nous, on peut faire un parallèle entre les rentes viagères émises par les villes hollandaises et les tokens d’IEO (jetons émis par Initial Exchange Offering³⁵) actuels. Bitfinex a, par exemple, créé un token IEO (appelé LEO) pour faire appel au marché lors d’une période délicate sur le plan légal et pour réduire le risque de liquidité de son Tether³⁶. Avec le mécanisme de rachat illimité du token LEO à valeur de marché, ce token présente des caractéristiques similaires aux contrats de rentes viagères.

D’autres places de marché offshore ont fait de même : Binance a émis le Binance Coin, Huobi a lancé le Huobi Token, et FTX le FTX Token³⁷. Les places de marché Bitcoin bénéficient bien souvent d’une base clients fidèle, dépendante dans une certaine mesure de la qualité de leur service, et ces tokens leur permettent de puiser dans cette confiance en empruntant en réalité auprès du grand public.

Par analogie avec les cités néerlandaises en guerre et les marchands avides de gain, nous nous attendons à une croissance continue de la popularité de ces offres, analogues à des rentes, aussi bien auprès des places de marché Bitcoin offshore émettrices que des crypto traders de la génération millennial. Ils représentent en fait les premiers exemples de proto-contrats d’assurance-vie pour le marché Bitcoin.

Au cours du temps, nous anticipons l’émergence de sociétés mutuelles d’assurance-vie en bitcoin, qui pourraient bien donner un nouveau souffle au secteur de l’assurance-vie traditionnelle, gravement affaibli. Des études ont en effet montré à maintes reprises que l’inflation freine la demande d’assurance-vie. Par conséquent, si l’adoption de Bitcoin comme étalon de réserve se généralise, il est logique que des produits d’assurance-vie libellés en bitcoin deviennent également populaires.

« Une IEO, c’est un hybride entre Goldman Sachs et le Nasdaq. C’est un nouveau genre de levée de fonds qui a le potentiel pour transformer la finance […] mais dont le cadre réglementaire doit encore être défini. »

– Steven Nerayoff, CEO Alchemist, Juin 2019

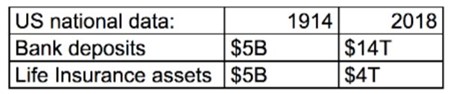

Sources : Sixth Annual Meeting of the Association of Life Insurance Presidents, iii.org, ycharts.

« Une hausse de 1% de l’inflation devrait s’accompagner d’un déclin net de 1,20% de l’assurance-vie par personne. »

– Professeur David Babbel, UC Berkeley, 1981

4. CONCLUSION

« Si le potentiel d’une start-up est proportionnel à la taille multipliée par l’incompétence de ses concurrents, alors la start-up la plus ambitieuse est celle qui cherche à concurrencer les gouvernements nationaux. Ce n’est pas impossible ; c’est ce que font les crypto-monnaies. »

– Paul Graham, Fondateur de YCombinator, Août 2019

L’investisseur en Capital-Risque Eric Weinstein a récemment affirmé que l’adage selon lequel “les bonnes idées battent les mauvaises” est faux, et que la formulation correcte est plutôt “les idées les plus aptes à survivre battent celles moins aptes”³⁸. Il fait ainsi valoir le point de vue Darwinien selon lequel, à la manière des chances de survie des espèces animales, une idée ne pourra prospérer que lorsque les circonstances seront parfaites pour elle.

Et en effet, l’histoire montre que la qualité d’une idée en elle-même ne suffit pas à son épanouissement social. Un engin à vapeur fonctionnel a été décrit par Héron d’Alexandrie au Ier siècle avant JC, et il n’a pourtant été commercialisé que 1600 ans plus tard. La presse à caractères mobiles existait déjà avant la presse de Gutenberg, dans la Corée du XIVe siècle — mais n’y avait eu que peu d’impact. Les vikings avaient visité l’Amérique des siècles avant la découverte de Christophe Colomb. Autrement dit, ce sont souvent les circonstances qui font qu’une idée, aussi puissante soit elle, se diffuse à l’ensemble de la population.

Mais parfois, des circonstances aléatoires peuvent s’assembler de façon bien précise, créant un terreau fertile pour l’adoption de nombreuses idées à la fois et permettant le spectacle de réactions en chaînes qui transforment en profondeur une société. La Réforme Protestante a eu lieu à une telle époque : les idées ont germé, la rébellion a éclaté, des blessures ont été guéries, et une génération d’entrepreneurs radicaux a produit une série inédite d’innovations économiques et financières. C’était il y a 500 ans, et cela pourrait se produire une fois de plus.

On voit aujourd’hui de large pans de la société, les millennials en particulier, se montrer de plus en plus critiques à l’égard de l’interventionnisme des banques centrales. Au même moment des développeurs mettent en place, à un rythme qui s’accélère, une série d’outils qui permettent la disruption du status quo économique. D’ici une décennie la génération millennial devrait avoir le pouvoir d’achat le plus élevé de toutes les générations, et cette génération post-11 septembre peut se servir de la cryptographie comme technologie défensive. Au même moment, l’écosystème économique du bitcoin mûrit à tous les niveaux : dans la conservation, l’assurance, le prêt/emprunt, les produits dérivés et avec les premières formes d’assurance-vie. Si ce processus se poursuit, le protocole Bitcoin et ses différentes couches pourraient devenir une alternative potentielle au système international monétaire et financier.

Êtes-vous prêts pour la Réforme Bitcoin ?

[1] An Economic Analysis of the Protestant Reformation, Auteurs: Robert B. Ekelund, Jr., Robert F. Hébert et Robert D. Tollison. Journal of Political Economy, Vol. 110, n ° 3 (juin 2002), p. 646–671.

[2] Le terme “système monétaire et financier international” est souvent utilisé par la Banque des Règlements Internationaux, mais il remonte au moins à 1984, où il apparaît dans un rapport publié par le Groupe des Vingt-Quatre intitulé “A Revised Program of Action Towards Reform of the International Monetary and Financial System”.

[3] Voir Dittmar & Seabold, “Gutenberg’s moving type propelled Europe towards the scientific revolution”, dans LSE Business Review, 2019.

[4] Voir par exemple “Notes on the Origin of Double-Entry Bookkeeping” par Basil S. Yamey, 1947.

[5] Voir “An Analysis of Navigational Instruments in the Age of Exploration,” Lois Ann Swanick, 2005

[6] Voir Dittmar & Seabold, ibid.

[7] “Le XVIe siècle a été marqué par une forte expansion du commerce intra-européen et l’élasticité des revenus, de même que l’élasticité prix de la demande pour les exportations a augmenté fortement. Ainsi, les régions avancées qui pouvaient offrir des produits de meilleure qualité pour des prix relativement peu chers ont naturellement détourné la demande de biens spécialisés de régions moins avancées” Wee, H. V. D. (1975), Structural Changes and Specialization in the Industry of the Southern Netherlands, 1100-1600, p. 216.

[8] Voir “Millennials + money: The unfiltered journey”, Facebook, 2016.

[9] Source : “18th Annual Transamerica Retirement Survey”, 2018.

[10] Source : “Bitcoin is a Demographic Mega-Trend: Data Analysis”, Spencer Bogard, 2019.

[11] Source : “Coming of age: how millennials are becoming a growing economic force”, Snapchat, 18 juin 2018.

[12] Dès le début des années 1990, le lien entre le respect de la vie privée grâce à la cryptographie et les respect des droits de l’homme était clairement établi par la communauté cypherpunk. Phil Zimmerman en 1991: « Lorsque l’utilisation d’une cryptographie forte devient populaire, il est plus difficile pour le gouvernement de la criminaliser. Par conséquent, l’utilisation de PGP est utile pour préserver la démocratie ». Voir aussi Eric Hughes en 1993 : « Nous devons défendre notre propre vie privée pour espérer en avoir une. […] Les cypherpunks écrivent du code. Nous savons que quelqu’un doit écrire un logiciel pour défendre la vie privée, et […] nous allons l’écrire. »

[13] Source : Swire, Hemmings, Kirkland: “Online Privacy and ISPs”, 2016, and letsencrypt.org, 31/12/2019.

[14] Zhang, L., Zhao, L., Wang, Z., & Liu, J. (2017), “WiFi Networks in Metropolises: From Access Point and User Perspectives”. D’après ce papier : « Les mesures montrent que les métropoles d’aujourd’hui ont déjà un déploiement dense de points d’accès sans fil, qui peuvent collectivement fournir un accès Internet quasi omniprésent. […] nous pouvons prévoir que dans un avenir proche des réseaux maillés sans fil (mesh networks) pourraient être construits et entretenus au niveau de la métropole à l’aide de points d’accès sans fil mobiles pouvant être transportés par des véhicules ou dont le rôle peut être rempli par des appareils mobiles personnels de plus en plus performants. »

[15] Forum Bitcointalk, mai 2011. Popularisé par la suite par les bitcoins physiques de Casascius.

[16] New York Times, 11/04/2013, interview par Nathaniel Popper.

[17] E.g. voir Shiu-Kai Chin, “High-Confidence Design for Security: Don’t Trust – Verify”, 1999.

[18] Voir https://en.wikipedia.org/wiki/Trust,_but_verify

[19] “I AM HODLING”, GameKyuubi, Dec 2013, Bitcointalk.org.

[20] L’origine possible est une discussion de 2014 sur reddit.com, intitulée “Annonce de service public : si vous ne possédez pas vos clés privées, vous

ne possédez pas vos bitcoins”. Également été attribué à Andreas Antonopoulos.

[21] Au fil du temps, en violation de sa charte d’origine, la banque AWB a secrètement accordé des prêts non garantis au conseil municipal d’Amsterdam, au gouvernement hollandais, et à la Compagnie néerlandaise des Indes orientales. En 1669, la banque disposait d’un ratio de réserve seulement égal à 57%. Ces pratiques risquées allaient conduire à terme à sa disparition. Source : “How Amsterdam got Fiat Money”, Quinn & Roberds, 2010.

[22] Source: https://www.beursgeschiedenis.nl/en/moment/the-bank-of-amsterdam/.

[23] Bob McElrath, “On-Chain Defense in Depth” talk donné pour Bitcoin Switzerland le 25/01/2019.

[24] Bryan Bishop, “Bitcoin Vaults with anti-theft recovery/clawback mechanisms” email sur la liste bitcoin-dev le 07/08/2019.

[25] Pieter Wuille, “Miniscript” email sur la liste bitcoin-dev list le 19/08/2019.

[26] Source : p2sh.info.

[27] Source : Kingston, “Governance and institutional change in marine insurance, 1350-1850”, 2014

[28] Cela devint un succès monumental : en 1669, la Compagnie comptait 150 navires marchands, 40 navires de guerre (pour sa protection) et employait 20 000 personnes. Source : “Introduction to Financial Technology”, Roy S. Freeman, 2006.

[29] Source : “Completing a Financial Revolution: The Finance of the Dutch East India Trade and the Rise of the Amsterdam Capital Market, 1595-1612”, Gelderblom & Jonker, 2004.

[30] Au fil du temps, la Bourse d’Amsterdam a développé un “handshake process” pour exécuter des transactions en toute sécurité. Le marchand Joseph de la Vega le décrit ainsi en 1668 : “Un membre de la Bourse ouvre la main et un autre la prend, ce qui lui permet de vendre un certain nombre d’actions à un prix fixe, ce qui est confirmé par une deuxième poignée de main. Avec une nouvelle poignée de main, un autre article est proposé, puis une offre s’ensuit. Les mains rougissent à force.” Cité dans “Introduction to Financial Technology”, de Freedman, p. 4.

[31] Source : “The world’s first stock exchange: how the Amsterdam market for Dutch East India Company shares became a modern securities market, 1602-1700”, L.O. Petram, 2011.

[32] Il peut-être intéressant de noter que ce ratio de solvabilité de 66% est similaire à celui utilisé par Unchained Capital comme collateral bitcoin minimum. Voir https://www.unchained-capital.com/loans/.

[33] Voir “The Use of Perpetual Annuities in Rural Brabant in the Fifteenth and Sixteenth Centuries” Limberger & De Vijlder, 2018. À partir du XVIe siècle, la loi garantissait généralement la possibilité d’annuler les rentes à perpétuité en remboursant le capital, les rendant encore plus similaires aux prêts.

[34] Voir genesiscap.co, “Digital Asset Lending Snapshot” 2019 Q3 Insights.

[35] Pour aller plus loin, voir Gertrude Chavez-Dreyfuss, “Initial Exchange Offerings Flourish in Crypto Market”, 20 juin 2019.

[36] Voir https://www.bitfinex.com/wp-2019-05.pdf et https://leo.bitfinex.com/.

[37] Voir https://www.binance.com/resources/ico/Binance_WhitePaper_en.pdf.

[38] See twitter.com/EricRWeinstein, tweet du 24 août 2019