Parker Lewis

Le 23 août 2019

Initialement publié sur le blog d’Unchained Capital puis sur Dux Reserve

Traduction :

Alexandre Castlenine Fondateur & president de Dux Reserve. Cypherpunk

Au choix : podcast et/ou lecture

Dans Zero to One, Peter Thiel décrit l’impact des nouvelles technologies sur la construction d’un avenir à somme non nulle. Alors que le livre se concentre sur les individus et les entreprises, Bitcoin en tant que système monétaire est l’avancée technologique permettant de passer de zéro à un. Thiel prend des exemples historiques, en rappelant, entre autres, l’avènement de la machine à vapeur, ainsi que l’utilisation des processeurs informatiques au détriment des machines à écrire. Il explique que l’innovation a largement stagné depuis le début des années 1970, tout en notant que le progrès technologique est, depuis lors, davantage comparable à une avancée de 1 à n que, de 0 à 1. Bitcoin résout ce problème. L’innovation de Bitcoin n’est pas seulement un pas de zéro à un ; elle est fondamentalement distincte de la classe d’innovation qui est au centre du livre de Thiel. Bitcoin est un protocole monétaire construit sur la rareté numérique, dont l’impact sera bien plus notable que celui des moteurs à vapeur et des processeurs informatiques.

Bitcoin résout cela

Un nouveau “meme” a vu le jour sur Internet : quel que soit le problème, bitcoin résout ce problème (“Bitcoin fixes this”). Dette à rendement négatif ? Bitcoin résout cela. Inégalité de richesse ? Bitcoin résout cela. Guerre mondiale sans fin ? Bitcoin résout cela. Crise financière ? Bitcoin résout cela. Culture de la colère ? Bitcoin résout cela. Nous ne savons pas encore exactement comment, mais c’est l’effet d’équilibrage qu’un système monétaire sain et stable aura sur tous les aspects de la société. L’argent est la fonction de coordination de la société. Il permet à des centaines de millions de personnes de coopérer, alors qu’ils n’auraient autrement aucune base pour le faire. Bitcoin est l’outil qui permettra une coordination plus apaisée, car il est à la fois non manipulable et dénué d’aléa moral. Sa mondialisation est comparable au problème de l’avancé de « 1 à n » (pas au sens explicite décrit par Thiel), mais les solutions pour le faire évoluer seront naturellement incrémentielles. L’avantage collectif à somme non nulle qui en découle ne guérit peut-être pas tous les maux du monde, mais l’invention d’un réseau monétaire à itérations est fondamentalement différente de n’importe quel produit unique, car l’argent est le bien économique qui coordonne toutes les autres activités économiques.

« Le problème est précisément de savoir comment étendre la durée de notre utilisation des ressources au-delà de la portée du contrôle d'un seul esprit ; et donc comment se passer du besoin d'un contrôle conscient et comment fournir des incitations qui encouragent les individus à faire les choses souhaitables sans que personne n'ait à leur dire quoi faire. » – F.A. Hayek, L'usage du savoir dans la société

Hayek écrit au sujet de l’invention de l’argent et du mécanisme des prix comme outil permettant à la société de se passer du besoin de « contrôle conscient ». Bitcoin est le successeur prédisposé de ce mécanisme. Et son avancée de zéro à un ne réside pas dans les paiements ou la vitesse des transactions, mais dans la rareté numérique. Bien que la propriété de rareté du bitcoin nécessite encore des tests de résistance, il s’agit de ce qui rend le bitcoin profondément unique. Jamais auparavant il n’y a eu — sans parler d’actif numérique — d’actif infiniment rare. La finalité de son innovation est la forme d’argent la plus solide qui ait jamais existé. C’est là l’avancée de zéro à un, et cette avancée ne se répétera certainement pas.

Ordonnée : Technologie 0 à 1 – Rareté numérique de Bitcoin ; Abscisse : Mondialisation 1 à n – Tout ce qui est construit à partir de Bitcoin

Tous les autres défis que le bitcoin devrait rencontrer sont minimes comparés à celui de la rareté. Les paiements numériques ? L’idée que l’ingéniosité humaine puisse créer une rareté numérique mais que nous ne puissions pas y appliquer une technologie de paiement est invraisemblable. La technologie des paiements n’est qu’une des nombreuses avancées de 1 à n qui s’appuieront sur Bitcoin afin que son adoption se mondialise. Si le problème des paiements est facilement résoluble, il ne s’agit pas aujourd’hui d’une impasse ou d’une priorité. La principale utilisation du bitcoin suit actuellement une logique d’épargne et non de paiement. Au fil du temps, à mesure que l’adoption augmente et que davantage d’infrastructures se construisent, l’utilisation du bitcoin tend vers une monnaie plus transactionnelle. Mais ce processus s’exécutera progressivement, pas soudainement. Et au fil de ce changement, les utilisateurs de bitcoins continueront de tirer parti des systèmes monétaires et des moyens de paiements hérités.

Pas un moyen de paiement

La blockchain bitcoin ne sera jamais une couche pour les paiements de masse, mais il y a un grand débat à ce sujet. Beaucoup pensent que pour que le bitcoin soit « réussi », il doit être un guichet unique, combinant les rôles d’émetteur de devises, de couche de règlement et de moyen de paiement. Bien que le bitcoin remplisse à merveille les deux premières fonctions (émetteur de devises + couche de règlement), ce n’est catégoriquement pas un moyen de paiement. À la fois pour des raisons de vitesse et d’échelle, le bitcoin échoue au test du paiement. La bonne nouvelle ? Nous n’avons pas besoin que le réseau bitcoin soit un moyen de paiement.

Une grande partie de la confusion dans ce débat philosophique (plutôt que technique) provient de la salve d’ouverture du livre blanc (white paper) sur le bitcoin : « un système de paiement électronique Peer-to-Peer ». Certains interprètent le peer-to-peer comme une nécessité que bitcoin soit capable de gérer chaque dernière transaction, n’importe où dans le monde, entre deux pairs. D’autres pensent que si les transactions Bitcoin ne peuvent pas se produire à l’échelle ou à la vitesse de Visa ou Mastercard, elles sont structurellement défectueuses. Pour la plupart des sceptiques, si le bitcoin ne peut répondre à ces deux normes, il ne tient pas sa promesse. Fort heureusement, ce n’est pas le cas.

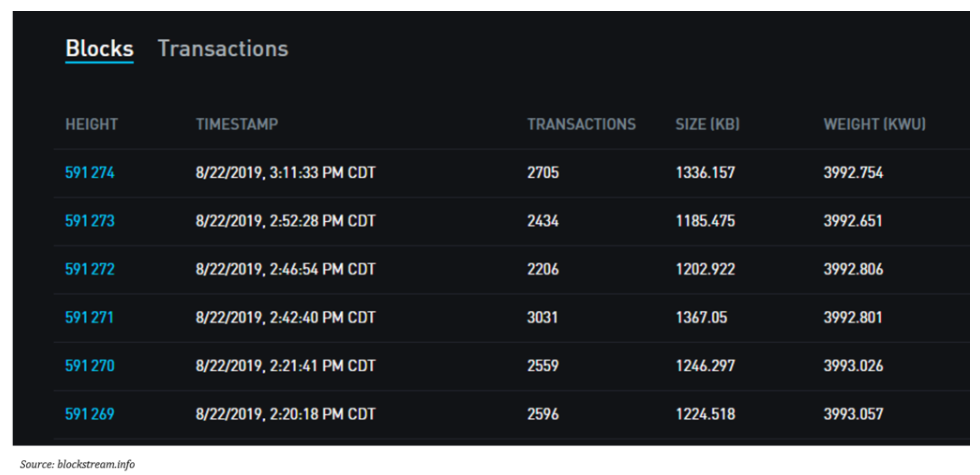

Plus précisément, les blocs bitcoin sont résolus toutes les 10 minutes en moyenne. Cependant, les blocs de bitcoins ne sont pas résolus précisément toutes les 10 minutes selon un horaire fixe. Le prochain bloc peut être résolu en 1 minute ou 20 minutes, 30 secondes ou 36 minutes. Le réseau s’ajuste de telle sorte que les blocs soient résolus en moyenne toutes les 10 minutes. Comment un commerçant ou un processeur de transaction pourrait-il vivre dans un monde aussi lent ou imprévisible ? Séparément, les blocs bitcoin ont un espace limité pour inclure les transactions. Bien qu’il n’y ait pas de capacité de transaction fixe en bitcoin par nombre, chaque transaction en bitcoin consomme une quantité limitée d’espace de bloc. En fonction de la capacité limitée, les blocs comprennent environ 2 700 transactions en moyenne. Avec des intervalles de blocs moyens de dix minutes, six blocs par heure, 24 heures par jour, 365 jours par an, cela équivaut à une capacité de réseau d’environ 145 millions de transactions par an, ce qui équivaut à environ 4,6 transactions par seconde. Visa, quant à lui, traite 124 milliards de transactions par an à un rythme d’environ 4 000 transactions par seconde (voir ici).

Transactions de blocs : Hauteur, horodatage, transactions, taille (KB), poids

Comment Bitcoin peut-il être le moteur purement peer-to-peer qui alimente le système financier mondial, s’il fonctionne à près d’un millième de l’échelle et de la vitesse de Visa à lui seul ? La réalité a toujours été que, si le bitcoin avait une valeur non nulle, le résultat serait un système si précieux qu’aucune couche de base ne serait en mesure de gérer toutes les transactions sans sacrifier la décentralisation ou la résistance à la censure. Or, sans ces propriétés, le bitcoin ne serait pas une avancée de zéro à un, et sa fonction de valeur s’effondrerait. En fin de compte, la couche de protocole bitcoin fournit la fonction d’émission de devises et de règlement final, mais elle n’est pas capable de stocker chaque petit achat, y compris votre Starbucks, pour le reste du temps et pour tout le monde.

Si c’était le cas, toutes les transactions de toutes les personnes, quelle que soit leur taille, devraient être validées et stockées par toutes les autres personnes sur Terre. Sans mécanisme pour aligner les intérêts des participants au réseau, une tragédie du problème des communs existerait, et le résultat final serait un système monétaire moins sûr, soumis à la centralisation. Au lieu de cela, nous acceptons un mécanisme pour limiter le débit des transactions au niveau de la couche de base, en déplaçant les aspects de l’architecture transactionnelle peer-to-peer de bitcoin vers des couches séparées qui s’intègrent au bitcoin. Ces compromis ont été faits afin de sécuriser les bases du système monétaire du bitcoin (décentralisation → résistance à la censure → offre fixe).

Un système de paiement électronique purement Peer-to-Peer

Beaucoup citent cet extrait du livre blanc de Bitcoin publié par son fondateur pseudonyme comme preuve que le bitcoin a toujours été destiné à effectuer chaque paiement par chaque paire de réseau possible. Après tout, il est dit «purement peer-to-peer». Cependant, plus important pour Bitcoin que tout ce qui est écrit dans ce résumé (ou toute interprétation) est le mécanisme de consensus de Bitcoin. Tout ce qui est essentiel dans Bitcoin est appliqué par le consensus des participants au réseau. Y compris son approvisionnement fixe et, finalement, la capacité de chaque bloc de Bitcoin, limitant ainsi le nombre de transactions qu’il peut traiter. C’est la différence fondamentale entre le bitcoin et l’ancien système financier : la politique monétaire par consensus plutôt que par décret. Le fondateur de Bitcoin a créé un système qui a supprimé les décisions critiques de toute autorité centrale, s’en remettant plutôt à la sagesse du consensus du marché. C’est un système suffisamment souple pour être adapté, mais suffisamment rigide pour que tout changement de matière soit très difficile. En conséquence, les paires du réseau doivent décider, de manière décentralisée, de la meilleure façon de faire évoluer Bitcoin. C’est grâce à ce mécanisme de consensus que Bitcoin dispense de la nécessité d’un « contrôle conscient ».

Compromis de sécurité

Tout vient avec des compromis. Dans Bitcoin, il y a deux Saint Graal : un approvisionnement fixe de 21 millions, et empêcher la monnaie d’être dépensée plusieurs fois (le problème de la double dépense). La valeur du bitcoin découle de sa capacité à sécuriser ces deux fonctions sur une base décentralisée et sans confiance, considérant que les deux sont inextricablement liées à la capacité fixe du réseau Bitcoin. Considérez la capacité de chaque bloc de bitcoins comme un bien immobilier numérique de valeur. Tous les acteurs du marché cherchant à valider les transactions en bitcoins doivent se disputer la capacité de bloc. La rareté de la capacité du réseau est la fonction par laquelle la ressource partagée de Bitcoin est optimisée. Ou, considérez bitcoin comme la solution à la tragédie des biens communs. La concurrence pour cette ressource rare, garantit que la ressource est utilisée efficacement et que sa valeur est maximisée. En fin de compte, la rareté amène les acteurs du marché à se concurrencer, en augmentant la valeur de la capacité du réseau, plutôt que de transférer les externalités négatives sur le reste du réseau.

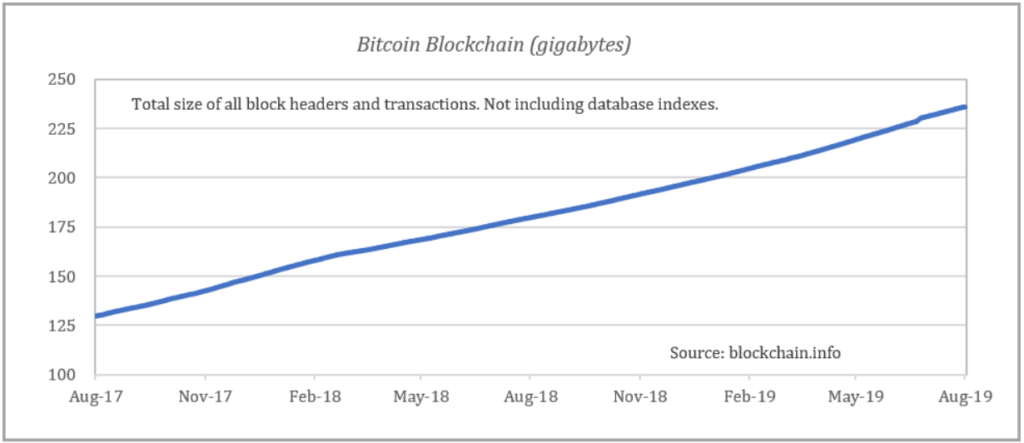

Sur le marché libre de Bitcoin, les transactions les plus rentables et les plus profitables sont prioritaires. Sans la rareté de la capacité de transaction, cette fonction de valeur s’effondrerait. Il est moins important d’optimiser la capacité de transaction, et plus critique que la rareté existe. Personne ne connaît vraiment la quantité optimale de capacité de transaction à un moment donné, en partie parce que la demande est en constante évolution, mais aussi parce qu’elle augmente généralement avec le temps. L’élément essentiel est que la capacité est connue et rare, ce qui permet aux participants du marché de planifier et, en fin de compte, d’être compétitifs. Les communs ne sont jamais épuisés ; au lieu de cela, les participants rivalisent et innovent pour trouver la meilleure façon d’utiliser un actif rare. La rareté garantit que les biens communs ne sont pas abusés, et créée un taux de croissance prévisible de la taille globale de la blockchain de Bitcoin, qui protège et favorise en fin de compte la décentralisation.

Comme indiqué dans un article précédent (voir ici), les mineurs sécurisent le réseau bitcoin en consacrant des ressources énergétiques réelles à l’exécution de fonctions de hachage cryptographique et à la découverte (résolution) de blocs bitcoin. En découvrant des blocs, les mineurs valident l’historique et archivent les transactions en cours, qui sont ensuite vérifiées et validées par le reste du réseau. En retour, les mineurs sont payés en bitcoin. Consacrez des ressources pour sécuriser le réseau et soyez payés dans la devise native du réseau (bitcoin). La compensation réelle versée aux mineurs se présente sous deux formes : les bitcoins nouvellement émis, et les frais de transaction. Afin de consacrer des ressources à la sécurisation du réseau présentement, les mineurs doivent être sûrs que la compensation globale conserve sa valeur dans le futur.

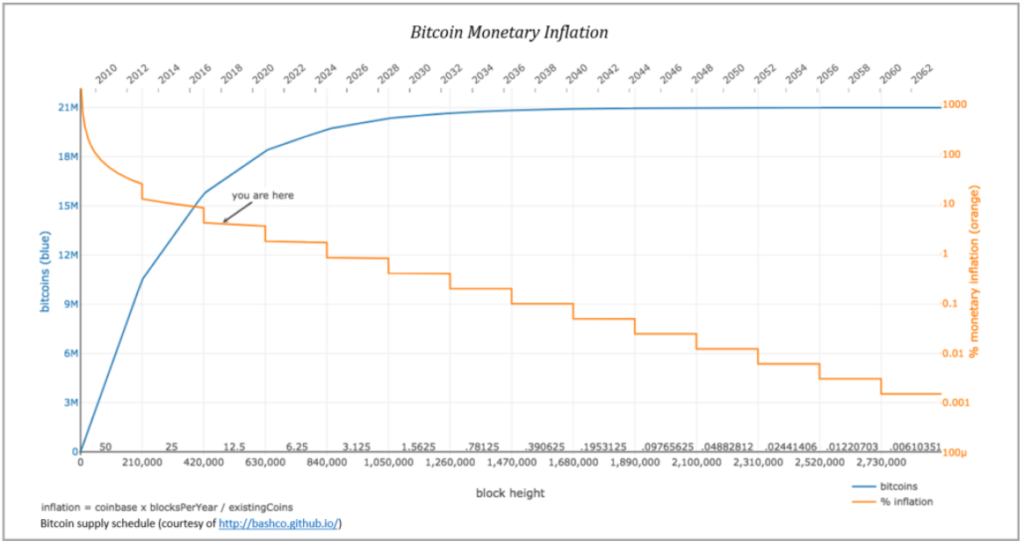

Tous les quatre ans environ, l’émission de bitcoin et la quantité de bitcoin récompensant les mineurs, sont réduites de moitié : c’est le “bitcoin halving”. Aujourd’hui, à chaque bloc, 12,5 nouveaux bitcoins sont émis. Dans environ huit mois, lorsque le prochain événement de réduction de moitié se produira (voir ici), ce montant sera réduit à 6,25 nouveaux bitcoins par bloc. Environ quatre ans plus tard, 3,125 nouveaux bitcoins par bloc seront émis. Ce processus se poursuivra jusqu’à ce que nous atteignons la plus petite unité de bitcoin (1/100 000 000) et qu’enfin aucun nouveau bitcoin ne soit émis. Il s’agit de la fonction d’émission régissant l’offre fixe de bitcoin (21 millions). En tant que fonction dérivée, elle déplace également la compensation pour sécuriser le réseau : aujourd’hui basée principalement sur des nouveaux bitcoins, la compensation reposera entièrement sur les frais de transaction.

nb : cet article a été écrit en 2019 ; le dernier halving était en mai 2020, et le prochain aura lieu entre mars et juin 2024. L’émission actuelle est de 6,25 bitcoins par bloc.

Inflation monétaire de bitcoin

Mais quel est le rapport avec Visa et la capacité de transaction ? Sans la rareté de la capacité de chaque bloc de bitcoins, il n’y aurait pas de mécanisme en faveur de la création d’un marché de frais de transaction. La rareté de l’espace dans un bloc crée une concurrence entre les acteurs du marché pour conclure des transactions, ce qui les amène à augmenter la valeur de l’immobilier et à l’utiliser efficacement. Sans marché payant, le seul mécanisme permettant de payer les mineurs pour sécuriser le réseau serait de modifier la politique monétaire fixe du bitcoin, et d’augmenter l’offre. Mais rappelez-vous que la rareté de l’offre fixe de bitcoin (21 millions) est à la base de sa propriété de réserve de valeur. En créant une rareté de la capacité du réseau, il s’agit d’assurer l’intégrité de l’approvisionnement fixe du bitcoin, et faire fonctionner l’ensemble du cycle de valeur. Dans cette réalité, la rareté est une propriété bien plus importante que la vitesse ou la capacité ultime du débit des transactions.

Capacité du réseau fixe → Capacité de transaction limitée → Marché des frais → Offre fixe de Bitcoin

Et parce que le vrai problème que Bitcoin a l’intention de résoudre est celui de l’argent et de l’assouplissement quantitatif mondial (pas celui des paiements). Ceux qui utilisent Bitcoin comme réserve de valeur préféreraient, de loin, sécuriser la masse monétaire de bitcoin, plutôt que de sacrifier son intégrité et sa crédibilité à long terme en faveur du débit des transactions. En bref, l’avenir du bitcoin est beaucoup plus sûr dans un monde où tous les acteurs du marché peuvent compter sur un approvisionnement fiable, fixe et rare, tout en acceptant un débit ou une vitesse de transaction inférieur. Quel est l’intérêt d’avoir un débit de transaction élevé et des vitesses plus rapides si la valeur fondamentale de la devise sous-jacente est menacée ? Le système financier existant a déjà fait le compromis inverse : un débit de transaction élevé et des transactions rapides grâce à la centralisation, mais avec une architecture sensible à l’avilissement monétaire systémique. Bitcoin représente une sérieuse alternative, et nous sommes loin de refaire la même erreur.

Bitcoin ≠ Visa

Finalement, Bitcoin ne fait pas concurrence à Visa pour la suprématie des paiements à l’échelle mondiale. Bitcoin est plutôt en concurrence avec le dollar, l’euro, le yen et l’or comme monnaie, et toute comparaison avec Visa, son volume de transaction ou sa vitesse de transaction est fondamentalement erronée. Bitcoin remplit le rôle d’émetteur de devises et de règlement final. Par conséquent, comparer Bitcoin et la Réserve Fédérale (Fed) en tant qu’émetteur de devises et en tant que mécanisme de compensation serait plus juste. Personne ne fait l’erreur de confondre les fonctions de Visa avec celles de la Fed de New York, mais pourtant, la comparaison entre Visa et Bitcoin persiste.

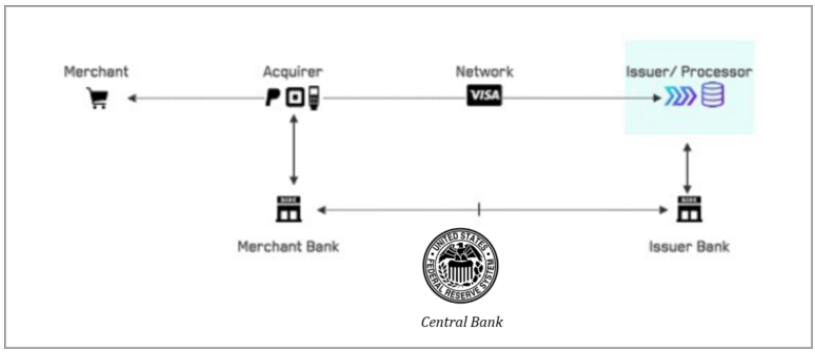

Bien que cela nécessite du temps et de l’argent, le réseau de paiement de Visa pourrait se superposer au réseau Bitcoin pour effectuer les paiements, de la même manière qu’il se trouve au-dessus du système bancaire existant. Plutôt que de compenser la devise via une banque centrale, le règlement final des transactions serait compensé via le réseau Bitcoin. Dans l’architecture existante, la couche de paiement (Visa) et la couche de règlement (réseau bancaire/banques centrales) sont séparées et distinctes. Le principal problème que Bitcoin entend résoudre a peu à voir avec le premier, mais plutôt avec le mécanisme par lequel la monnaie est émise et compensée (pensez à la Fed et à l’assouplissement quantitatif). Visa aide à déplacer des dollars, mais Visa n’est pas le dollar. C’est une entreprise technologique qui fournit un service, comptant 17 000 employés. Bitcoin n’emploie personne.

Qu’il s’agisse de crédit ou de débit, Visa est un système de crédit intrinsèquement basé sur la confiance. Les consommateurs associent généralement le passage d’une carte Visa (ou l’équivalent) dans un terminal à un paiement, mais ce n’est pas réellement le cas. Il s’agit en fait d’un processus de vérification de solde autorisant les transactions, tandis que le règlement a lieu plus tard. Les dollars ne sont pas réellement compensés via une banque centrale ou réglés au point de vente chaque fois qu’une transaction est traitée. Les transactions individuelles ne sont, elles non plus, jamais réellement compensées. En revanche, les transactions sont regroupées, compensées et réglées à un moment ultérieur ; ce n’est qu’alors que les comptes sont crédités à hauteur des soldes appropriés. Assimiler une transaction Visa à un règlement final ne reflète pas la réalité. Et c’est pourtant le rapprochement qui est implicitement fait lorsque quelqu’un tente de comparer Visa à Bitcoin.

Bitcoin vs. Réserve Fédérale

Lorsqu’on le compare à ses vrais compétiteurs (la Réserve Fédérale, la Banque Centrale Européenne, la Banque du Japon, etc.), Bitcoin peut être comparable à une Ferrari. Règlement global finalisé environ toutes les 10 minutes, 24 heures sur 24, 7 jours sur 7, 365 jours par an, sans autorisation. Comparez cela au système financier légal existant, qui est soumis à plusieurs couches d’intermédiaires bancaires et de banque centrale, qui n’est fonctionnel que pendant les heures « ouvrées ». C’est le grand abus de langage qui existe dans le bitcoin. Ceux qui pensent que Bitcoin est trop lent ou manque de capacité réseau le comparent à un mauvais exemple. Mettez en place un réseau de banques au-dessus du réseau bitcoin, et le système de paiement fonctionnera comme il le fait aujourd’hui.

Cependant, un tel scénario aurait un défaut non négligeable : celui du risque de centralisation. Si Bitcoin se contentait de siéger dans des banques centralisées, cela augmenterait la possibilité que le réseau Bitcoin soit coopté et miné par un réseau de banques et de banques centrales, afin de forcer la modification des règles de consensus du réseau, ou bien censurer les utilisateurs. Avec du recul, on s’aperçoit que c’est la raison qui fit échouer la monétisation de l’or. C’est sa centralisation qui a engendré l’émergence de monnaies fiduciaires, qui, elles, se sont révélées facilement manipulables. Bien que cela soit peu probable (espérons-le), l’évolution de Bitcoin et la technologie de l’argent et des paiements, sont des problèmes distincts. La raison fondamentale étant que chaque transfert de valeur possède deux aspects : d’un côté l’impliquant de l’argent, et de l’autre, la réalisation de biens et de services. Les couches de paiements aident à fournir un pont entre ces deux rives.

En raison de la nature du commerce, les deux aspects d’un transfert de valeur se manifestent généralement et naturellement via des processus différents et à des moments différents. Pensez au règlement de devises d’un côté, et au transfert de propriété d’une maison ou d’une voiture de l’autre. Ou encore, au paiement d’un bien sur Amazon et l’exécution de ce bien deux jours plus tard. Deux processus différents, se produisant à deux moments différents. Il est important de reconnaître que Bitcoin, qu’il s’agisse d’identités ou de la deuxième étape d’un transfert de valeur, n’a aucune connaissance du monde extérieur. Tout ce que Bitcoin sait faire, c’est émettre et valider une devise (si un bitcoin est un bitcoin). C’est la fonction réelle et la limitation de tout système de devise de base. Les couches de paiement fournissent un pont entre le règlement des devises (la Fed ou Bitcoin) et l’exécution des biens et services. L’or a résolu les paiements de masse via la centralisation bancaire, le dollar, la Fed et les grands processeurs de paiement tels que Visa. Bitcoin résout probablement les paiements via un mécanisme technologiquement supérieur, mais nous avons le temps de résoudre ce qui est un problème séparé et distinct de la monnaie.

La mise à l'échelle de Bitcoin est de 1 à n

Si nous résolvons d’abord le problème de la monnaie par le biais de la rareté numérique (zéro à un), les avancées technologiques pour faire évoluer les transactions et finalement résoudre les paiements, sont de 1 à n. Il est impensable que l’ingéniosité humaine puisse résoudre un problème majeur, mais échoue ensuite à résoudre ses dérivés incrémentiels. Ce n’est pas seulement une question d’espérance et de foi ; il s’agit plutôt d’une question de raison et de logique, compte tenu à la fois des avancées dans les solutions de mise à l’échelle qui sont déjà en cours, et les défis relatifs au problème que Bitcoin a déjà résolu. L’innovation sans autorisation et les incitations économiques inhérentes au bitcoin, coordonneront et accéléreront la résolution des défis futurs. Les acteurs du marché sont incités à augmenter la valeur du réseau et à innover afin de faire évoluer le réseau. Mais les solutions devront fonctionner dans le cadre du consensus du réseau ou recueillir un consensus suffisant pour changer les règles.

En raison de la nature des incitations économiques du bitcoin, il est beaucoup plus probable que les solutions de mise à l’échelle fonctionnent dans le cadre des règles de consensus existantes. Un exemple de progrès pour faire évoluer le bitcoin dans le consensus du réseau est le réseau Lightning. Le réseau Lightning s’appuie sur le bitcoin en tant que couche de confiance minimisée pour faire évoluer la capacité de transaction, fondamentalement distincte de l’exécution des paiements. Cependant, en cas de succès, Lightning sera utilisé pour créer des canaux de paiement en bitcoins, permettant un débit de transactions bien supérieur à un coût bien inférieur, dont l’échelle et la vitesse rivaliseront avec Visa. Bien que ce ne soit peut-être pas la solution ultime, c’est un exemple d’innovation engendrée par Bitcoin. Lightning n’est qu’une des nombreuses solutions en cours de développement, et la concurrence nous poussera vers les meilleures solutions de mise à l’échelle, en considérant qu’elles peuvent aussi se combiner.

L’approche de la mise à l’échelle du bitcoin est un processus lent et conservateur. Bitcoin est trop important pour suivre le mantra de la Silicon Valley consistant à aller vite et à enfoncer des murs. Au lieu de cela, il se déplace lentement et ne casse rien. Si un système financier mondial doit être construit sur un système monétaire décentralisé, ses fondations doivent être à tout prix protégées. Assurer d’abord la sécurité de la couche monétaire de base (Bitcoin), puis permettre aux participants du réseau de contribuer à son innovation sans autorisation. N’oubliez pas que Bitcoin n’a que dix ans. Nous sommes au tout début de l’événement de monétisation du bitcoin, et son infrastructure est toujours en cours de construction afin de permettre la diffusion de cette nouvelle technologie.

Il est quelque peu ridicule d’observer le problème que Bitcoin a déjà résolu, puis de basculer immédiatement vers « mais pourquoi pas des paiements de masse aujourd’hui ». Surtout si l’on considère que Bitcoin, dans sa fonction de compensation, est déjà plus rapide et plus fiable que des mécanismes comparables pour le règlement final des dollars, des euros, des yens ou de l’or. Lorsque l’on comprend que le cas d’utilisation fondamental du bitcoin suit aujourd’hui une logique d’épargne à long terme (et non celle d’effectuer des paiements), il est évident que le problème est non seulement mal diagnostiqué, mais que les solutions souhaitées peuvent aussi attendre. Nous aurons besoin, à l’avenir, de la capacité d’effectuer des paiements…mais nous avons le temps avant d’y parvenir. Attendons que le fruit soit à maturité pour le cueillir.