Parker Lewis

Le 30 août 2019

Initialement publié sur le blog d’Unchained Capital puis sur Dux Reserve

Traduction :

Jolan – Passionné de blockchains et de leurs applications dans le secteur énergétique

Au choix : podcast et/ou lecture

La semaine dernière a marqué cette période de l’année où les banquiers centraux du monde entier, les économistes de l’establishment et CNBC, etc. se rendent à Jackson Hole, dans le Wyoming, pour discuter des problèmes systémiques qui affectent notre économie. Ne semblant jamais trouver de réponse, mais constamment à la rechercher, c’est l’éternel dilemme de Jackson Hole.

Il y a toujours beaucoup de bruit et cette année n’a pas été différente. L’ensemble du show a peut-être été mis en lumière par Lawrence Summers, ancien secrétaire au Trésor américain et ancien président de l’université de Harvard. Dans un message en 28 parties sur Twitter, M. Summers a remis en question un certain nombre d’hypothèses fondamentales formulées par le courant économique dominant, dont il est un membre résident.

Dans le jeu de Marco Polo, Summers se réchauffe, mais il est toujours du mauvais côté de la piscine. Il identifie peut-être les symptômes du problème, mais comme pour la plupart des économistes du courant dominant, il ne pose jamais la question évidente. L’ensemble de l’appareil de la politique des banques centrales pourrait-il être la cause profonde du problème plutôt que la solution toujours illusoire ?

La question de base de Summers est la suivante : la banque centrale telle que nous la connaissons peut-elle être le principal outil de stabilisation macroéconomique dans le monde industriel au cours de la prochaine décennie ? Summers doute que ce soit le cas, mais si la véritable question était : la banque centrale est-elle la cause majeure de l’instabilité macroéconomique ? Depuis la crise financière, l’assouplissement quantitatif a été le principal outil utilisé par les banques centrales pour tenter de stabiliser l’économie et de fabriquer de l’inflation. Le mode d’emploi est le suivant : augmenter la masse monétaire, réduire les taux d’intérêt et regonfler la valeur des actifs de sorte que les niveaux d’endettement existants puissent être maintenus, et que davantage de dettes puissent être créées.

Cependant, malgré des taux d’intérêt historiquement bas, l’économie mondiale a recommencé à se détériorer et l’efficacité de l’assouplissement quantitatif est naturellement remise en question par beaucoup. Comme le note Summers, ce qui a longtemps été enseigné comme une évidence est aujourd’hui fortement remis en question. Contrairement à la croyance populaire, la fonction de l’assouplissement quantitatif crée en fait l’instabilité qu’elle cherche à éviter. Lorsque l’on comprend son fonctionnement de base, il devient évident que l’assouplissement quantitatif a toujours été une erreur de parcours. Comme l’écrit Nassim Taleb dans la préface de L’étalon Bitcoin (The Bitcoin Standard), non seulement les experts en macroéconomie ne sont pas des experts, mais ils ne le savent pas non plus.

Suivons la logique des choses depuis le début. Ou plutôt, depuis la fin : les temps modernes. Nous assistons, au moment où j’écris ces lignes, à une émeute contre une certaine catégorie d’experts, dans des domaines trop difficiles à comprendre pour nous, comme la réalité macroéconomique, et dans lesquels non seulement l’expert n’est pas un expert, mais il ne le reconnaît pas. Nous n’avons découvert que trop tard que les précédents patrons de la Réserve fédérale, Greenspan et Bernanke, avaient peu de connaissances de la réalité concrète : on peut faire des conneries macroéconomiques plus longtemps que des conneries microéconomiques, c’est pourquoi nous devons faire attention à qui nous confions la décision macroéconomique centralisée. Le pire, c’est que toutes les banques centrales fonctionnaient selon le même modèle, ce qui en faisait une parfaite monoculture.

"Le risque que l'économie soit entrée dans une phase de ralentissement semble avoir diminué au cours du dernier mois environ." — Ben Bernanke, ancien président de la FED, juin 2008

L’histoire a toujours montré que les experts sont limités dans le domaine de leur propre expertise. Pourtant, des politiques telles que l’assouplissement quantitatif continuent d’être menées, en grande partie parce que la macroéconomie et la banque centrale constituent une monoculture, comme le décrit Taleb. La doctrine politique dominante part de l’hypothèse que la banque centrale est essentielle au fonctionnement d’une économie ; le débat porte ensuite sur les leviers à actionner et la meilleure façon de gérer l’économie par le biais de la planification de la banque centrale. La gestion active de la masse monétaire par le biais de l’assouplissement quantitatif est considérée comme une évidence ; il s’agit de savoir comment et quand, plutôt que de savoir si.

Cependant, il existe un point de vue économique opposé qui soutient que la fonction même d’une banque centrale et la gestion active de la masse monétaire sont nuisibles à l’économie. Ce point de vue controversé ne peut pratiquement pas coexister au sein d’une banque centrale parce qu’il est contraire à la vocation même de celle-ci, ce qui explique l’existence de la monoculture et le fait qu’une voie différente ne soit jamais tracée. En fin de compte, le débat économique s’est déroulé tout au long du 20e siècle et a abouti à ce qui est devenu la position dominante actuelle. La conséquence a été un système économique qui s’appuie fortement sur la dépréciation monétaire et la création de crédit, toutes deux obtenues par l’assouplissement quantitatif.

Maintenant que le bitcoin existe, il n’est plus seulement le sujet d’un débat intellectuel. Au lieu de cela, nous avons maintenant deux systèmes monétaires concurrents qui présentent de grands contrastes : l’un tente de créer la stabilité par une gestion active de la masse monétaire, tandis que l’autre tolère une volatilité provisoire dans l’intérêt du maintien d’une masse fixe. Au cours des dix dernières années, le bitcoin a gagné du terrain sur le système en place, comme en témoigne son adoption et sa valeur en constante augmentation par rapport aux autres monnaies. Adopter bitcoin, c’est renoncer à l’assouplissement quantitatif, et même si cette voie peut être volatile, la tendance à long terme se poursuivra car les banques centrales continuent à utiliser l’outil politique contre lequel bitcoin s’oppose.

Tout en essayant d’être une source de stabilisation macroéconomique, les banquiers centraux créent involontairement de l’instabilité en manipulant la masse monétaire. En manipulant l’offre de monnaie, tous les mécanismes mondiaux de fixation des prix sont faussés. Comme Hayek le décrit dans « L’utilisation de la connaissance dans la société », le mécanisme des prix est le plus grand système de distribution de la connaissance dans le monde. Lorsque ce mécanisme est faussé, des signaux erronés sont diffusés dans l’ensemble du système économique et il en résulte un déséquilibre entre l’offre et la demande, ce qui crée finalement de l’instabilité et de la fragilité. Aujourd’hui, cette instabilité a été principalement créée et soutenue en fonction de l’assouplissement quantitatif.

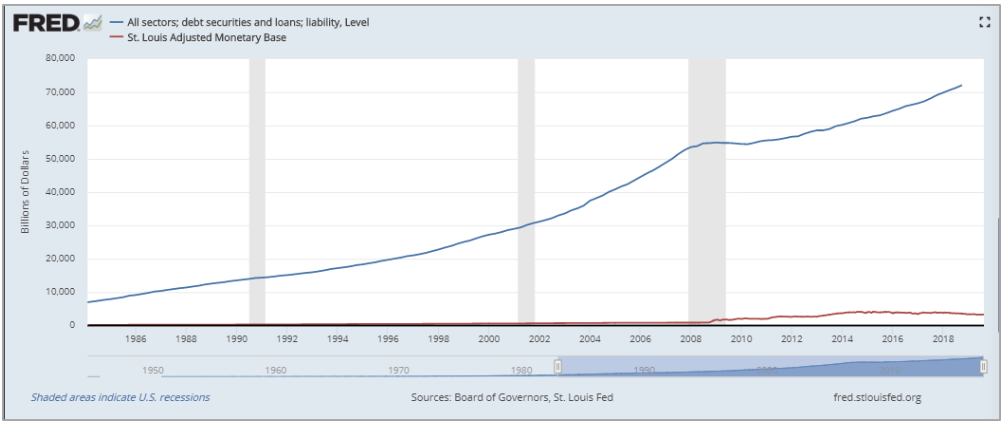

La crise financière a clairement montré que la taille du système de crédit était à la fois instable et insoutenable ; plutôt que de laisser le système se désendetter naturellement, la Fed a regonflé le prix des actifs et induit une nouvelle expansion du crédit, de sorte que les niveaux d’endettement existants puissent être maintenus. En pratique, l’approche de la banque centrale pour résoudre un problème d’endettement excessif consistait à inciter à créer encore plus de dettes, ce qui était la source initiale de l’instabilité. Heureusement, le bitcoin résout ce problème.

Qu'est-ce que l'assouplissement quantitatif ?

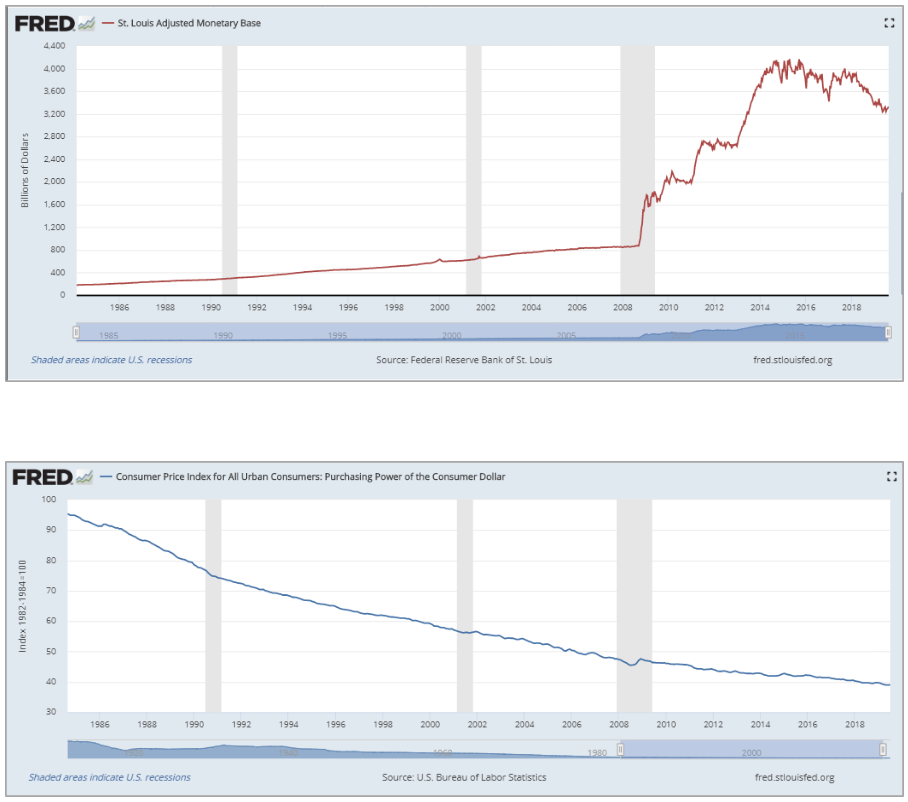

Dans les termes les plus simples, l’assouplissement quantitatif est un terme technique qui décrit comment la Réserve fédérale crée de nouveaux dollars. Il ne s’agit pas techniquement d' »imprimer de l’argent », mais c’est fondamentalement la même chose. La Fed crée numériquement de nouveaux dollars sur un grand livre (littéralement à partir de rien) et utilise ces dollars pour acheter des actifs financiers, tels que des bons du Trésor américain (dette publique) ou des titres adossés à des créances hypothécaires. Après la crise financière, la Fed a introduit 3 600 milliards de dollars dans le système bancaire par le biais de l’assouplissement quantitatif, quintuplant ainsi la taille de son bilan. L’effet de ces mesures est qu’il y a plus de dollars dans le système bancaire sous la forme de réserves bancaires, qui peuvent être utilisées pour prêter ou acheter d’autres actifs. En termes simples, il y a plus de dollars, ce qui entraîne une baisse de la valeur de chaque dollar.

L’assouplissement quantitatif est à l’origine de la raison pour laquelle votre dollar achètera moins demain ; toutefois, les effets de l’assouplissement quantitatif se transmettent progressivement à l’économie par le biais de l’expansion du système de crédit. En d’autres termes, l’assouplissement quantitatif est conçu pour permettre aux banques de développer le crédit ; pour chaque dollar créé par l’assouplissement quantitatif, le système de crédit peut être multiplié plusieurs fois pour chaque dollar ajouté. Ce crédit supplémentaire (pensez aux prêts automobiles, aux prêts hypothécaires, aux prêts étudiants, etc.) est ensuite utilisé pour acheter des biens dans l’économie réelle, ce qui entraîne une hausse des prix des biens et une baisse de la valeur du dollar sur une base relative.

L'assouplissement quantitatif fonctionne-t-il ?

La réponse courte est non. Si beaucoup pensent que l’assouplissement quantitatif était nécessaire, il n’a fait que mettre la pression et garantir que d’autres mesures d’assouplissement quantitatif seraient nécessaires à l’avenir. La cause première de la crise était un système financier qui s’était beaucoup trop endetté. Au moment de la crise financière, chaque dollar du système bancaire avait été endetté et prêté à 150:1 (voir les rapports Fed Z.1 et H.8). Il y avait trop de dettes et trop peu de dollars, et le degré d’endettement n’a été rendu possible que comme une conséquence indirecte du maintien des déséquilibres économiques par la Fed.

À chaque cycle économique de récession au cours des décennies qui ont précédé la crise, la Fed a augmenté l’offre de dollars afin de faire baisser les taux d’intérêt et de favoriser l’expansion du crédit. Plutôt que de permettre au système de se corriger comme une réaction naturelle du marché, la réponse constante de la Fed a été de regonfler la valeur des actifs en augmentant la masse monétaire de sorte que les niveaux d’endettement existants puissent être maintenus et que davantage de crédit puisse être créé.

De par son action, la Fed a involontairement créé l’instabilité qui existait dans le système financier en 2008, car elle a créé l’environnement qui a permis l’accumulation d’un niveau insoutenable d’endettement du système au cours des décennies. Bien qu’elle ait poursuivi des politiques similaires pendant des décennies, la crise financière a créé un environnement qui a déclenché une réponse plus radicale de la part de la Fed.

Concrètement, la Fed avait besoin d’un plus gros bateau et, en réponse aux turbulences du marché, elle a augmenté l’offre de dollars de 3 600 milliards de dollars afin d’éviter un effondrement financier imminent. Cette fois-ci, c’est différent : alors que la crise des subprimes fait les gros titres, le véritable problème est l’effet cumulatif des déséquilibres durables du système de crédit qui se sont accumulés au cours de nombreux cycles et le degré global d’endettement du système.

Dans le modèle économique de la Fed, le système de crédit est devenu le mécanisme marginal des prix. Et comme celle-ci a pour mandat de maintenir la stabilité des prix, elle doit implicitement maintenir la taille du système de crédit afin de soutenir le niveau général des prix. Pendant la crise financière, le système de crédit a commencé à se contracter et les niveaux de prix des actifs ont rapidement baissé de manière chaotique.

Afin d’inverser l’impact, la Fed a été contrainte d’augmenter de manière drastique la masse monétaire (assouplissement quantitatif) dans le but de maintenir la taille du système de crédit. Même après le paroxysme de la crise, la Fed a déterminé qu’il était nécessaire d’ajouter des milliers de milliards de nouveaux dollars pour continuer à soutenir un système défaillant, tout en reconnaissant les limites de ses outils de politique monétaire. C’est l’impasse dans laquelle se trouve la Fed : même lorsqu’elle semble être mieux informée, la position par défaut de la Fed est d’opter pour plus d’assouplissement quantitatif, et non pour moins.

"Je suis parfaitement disposé à accepter l'argument selon lequel la politique monétaire n'est pas l'outil principal, que ce n'est pas le principal problème de l'économie, mais il est de notre devoir de faire ce que nous pouvons, d'être une aide palliative, d'aider là où nous pouvons, même si nous ne pouvons pas résoudre les problèmes fiscaux, structurels et autres. — Ben Bernanke, ancien président de la Fed - août 2011

"Je ne pense pas que la politique monétaire soit complètement inefficace. Je pense que nous pouvons voir les effets sur les marchés financiers, qui doivent à leur tour avoir des répercussions sur la richesse, la confiance et certains autres déterminants des dépenses et de la production. Dans la mesure où la propagation est plus faible, on pourrait s'en servir pour plaider en faveur d'une stimulation accrue plutôt que d'une réduction des mesures de relance." — Ben Bernanke, ancien président de la Fed - septembre 2011

En réagissant par un assouplissement quantitatif, la Fed a induit une expansion massive d’un système de crédit déjà trop endetté. Aujourd’hui, le système de crédit américain supporte environ 73 000 milliards de dollars de dettes à échéance fixe (à l’échelle du système), ce qui représente une augmentation de 20 000 milliards de dollars (+40 %) par rapport aux niveaux d’avant la crise (rapport Fed Z.1, p. 7). Cette dette s’ajoute à seulement 1,7 trillion de dollars réels existant dans le système bancaire (rapport Fed H.8). Par conséquent, il reste beaucoup trop de dettes et trop peu de dollars. Parce que l’assouplissement quantitatif induit la création de milliers de milliards de dettes supplémentaires, il ressemble plus à de l’héroïne qu’à un antibiotique ; plus il est appliqué à un système financier, plus ce système en devient dépendant et plus sa situation se dégrade lorsqu’il est arrêté.

Bitcoin corrige cela

Avant 2009, tout le monde était obligé d’adhérer à ce système, et il n’y avait pas de porte de sortie viable. C’est finalement l’option qu’offre le bitcoin, et il existe en grande partie comme un instrument de réponse à l’assouplissement quantitatif mondial. Il n’y a pas d’explication plus simple à la question de savoir pourquoi bitcoin existe. Alors que celui-ci aurait présenté une alternative de qualité même en l’absence d’assouplissement quantitatif, la dépréciation monétaire mondiale qui s’est produite en réponse à la crise accentue le contraste. C’est ce contraste qui rend la simple existence du bitcoin beaucoup plus explicite qu’elle ne le serait autrement. Bitcoin existe littéralement parce que des individus très intelligents ont identifié un problème et ont mis en marche les rouages pour créer une solution. Cependant, le bitcoin existe parce qu’il présente une solution fondamentalement meilleure au problème de l’argent.

En raison de l’effet de levier qui reste inhérent au système financier existant, un futur assouplissement quantitatif n’est pas seulement une possibilité, c’est une certitude. L’assouplissement quantitatif futur de la Fed, et des banques centrales du monde entier, est une question de « quand » et non de « si ». Le système de crédit était instable et insoutenable en 2008. Grâce à l’assouplissement quantitatif, il s’est développé massivement et soutient désormais 20 000 milliards de dollars de dettes supplémentaires rien qu’aux États-Unis.

Chaque fois que la Fed, ou toute autre banque centrale, annonce de nouveaux cycles d’assouplissement quantitatif, c’est le signal du marché qui renforce la raison d’être du bitcoin. Il faut choisir entre détenir une forme de monnaie qui est continuellement et systématiquement dévaluée par les banques centrales et une forme de monnaie dont l’offre est fixe et non manipulable. Le bitcoin est le contrôle, l’équilibre et l’ultime solution au problème que pose l’assouplissement quantitatif.

Dans « Illusion de la connaissance », un discours prononcé par Friedrich Hayek lors de la cérémonie de remise du prix Nobel d’économie en 1974, il énonce les premiers principes expliquant pourquoi les connaissances disparates de tous les participants au marché sont supérieures à celles d’un seul esprit. C’est par ce raisonnement qu’il explique pourquoi la théorie macroéconomique dominante et la politique monétaire qui guide les banques centrales sont intrinsèquement défectueuses. Et pourquoi les outils politiques utilisés par les banques centrales, en particulier l’assouplissement quantitatif, font plus de mal que de bien.

Je vous recommande vivement de lire l’intégralité de ce discours, car il offre un contre-récit à la monoculture de l’élaboration des politiques économiques actuelles. Notre système actuel confie la gestion de milliers de milliards de dollars à quelques individus seulement. Ce n’est pas que ces individus manquent d’une quantité importante de connaissances, mais plutôt que tout petit groupe d’individus possède nécessairement beaucoup moins de connaissances que les centaines de millions d’individus qui composent réellement une économie.

"En fait, dans le cas examiné, les mesures mêmes que la théorie "macroéconomique" dominante a recommandées comme remède au chômage - à savoir, l'augmentation de la demande globale - sont devenues la cause d'une mauvaise répartition très étendue des ressources, qui est susceptible de rendre inévitable un chômage de grande ampleur. L'injection continue d'une quantité supplémentaire d'argent dans le système économique où elle crée une demande temporaire qui doit cesser lorsque l'augmentation de la quantité d'argent s'arrête ou se ralentit, ainsi que l'attente d'une hausse continue des prix, attirent la main-d’œuvre et d'autres ressources dans une situation qui ne peut durer que tant que l'augmentation de la quantité d'argent continue au même rythme - ou peut-être même seulement tant qu'elle continue à s'accélérer à un rythme donné.

Ce que cette politique a produit, ce n'est pas tant un niveau d'emploi qui n'aurait pas pu être obtenu autrement, qu'une répartition de l'emploi qui ne peut être maintenue indéfiniment et qui, après un certain temps, ne peut être maintenue que par un taux d'inflation qui pourrait rapidement conduire à une désorganisation de toute l'activité économique. Le fait est que, par une conception théorique erronée, nous avons été conduits dans une position précaire dans laquelle nous ne pouvons pas empêcher la réapparition d'un chômage important ; non pas parce que, comme cette conception est parfois présentée de façon erronée, ce chômage est délibérément provoqué comme un moyen de combattre l'inflation, mais parce qu'il est maintenant destiné à se produire comme un phénomène profondément regrettable." — « L’illusion de la connaissance », Hayek (Prix Nobel de Littérature, 1974)

En tentant de gérer une économie par la manipulation de la masse monétaire, les connaissances de beaucoup ne sont pas seulement remplacées par celles de quelques-uns ; au contraire, la base de connaissances collectives dans son ensemble est déformée. Les mécanismes qui régissent l’offre et la demande ne peuvent plus fonctionner efficacement, ce qui crée des déséquilibres qui ne peuvent être maintenus que tant que le marché reste manipulé. Au final, l’impact négatif sur l’économie est bien plus important qu’il ne l’aurait été en l’absence d’intervention de la banque centrale. La crise financière est le patient zéro et la réponse d’assouplissement quantitatif n’a fait que nous laisser dans une situation plus précaire aujourd’hui. L’impact de premier ordre est la dévaluation de la monnaie, mais l’impact le plus important est la détérioration de la structure économique sous-jacente. Le bitcoin est conçu pour remédier à cette situation, mais personne ne doit s’attendre à une transition transparente ou indolore vers un système qui souffre de décennies de déséquilibres accumulés.

Le bitcoin crée un système qui permet une activité économique non biaisée, et il y parvient grâce à une offre monétaire fixe, qui est finalement régie par un modèle de consensus du marché. C’est grâce à ce mécanisme de consensus que bitcoin se soustrait au contrôle conscient des banquiers centraux, en s’appuyant sur les connaissances distribuées de tous les participants au marché. Le système est également totalement volontaire. Si vous aimez votre système financier, vous pouvez le garder (pour l’instant du moins). Cependant, les systèmes monétaires ont tendance à être un vecteur unique. Ainsi, si une masse critique converge vers le bitcoin comme étant la réserve de valeur à long terme la plus crédible, le choix pourrait devenir moins important à l’avenir. Si les individus optent de plus en plus pour le bitcoin, cela ne fera que rendre plus évidents les problèmes présents dans le système existant, ce qui accélérera probablement le besoin d’assouplissement quantitatif. Plus la tendance à stocker la richesse en bitcoins est forte, plus la demande de stockage de la richesse dans les actifs qui soutiennent le système de crédit existant est faible. En substance, un passage croissant au bitcoin aura un impact direct sur la dynamique du crédit à l’échelle du système, ce qui accélérera la nécessité pour le système financier existant de s’appuyer sur l’assouplissement quantitatif pour se maintenir.

Le bitcoin est peut-être le moyen le plus rusé de contourner le système économique de la Fed, mais il se fait au détriment direct de l’ancien système. Et, la conséquence provisoire du passage au bitcoin pourrait bien être la volatilité macroéconomique. Le bitcoin peut être accusé à tort d’être responsable des maux du système traditionnel, mais en réalité, le désengagement n’est qu’un processus douloureux et nécessaire. La foule de Jackson Hole n’appréciera peut-être pas cela, mais les répercussions positives attendront de l’autre côté. Et puis, tout est entre les mains du marché libre maintenant.

"Je ne crois pas que nous puissions avoir à nouveau une bonne monnaie avant que nous ne retirions la chose des mains du gouvernement, c'est-à-dire que nous ne pouvons pas la lui retirer violemment, tout ce que nous pouvons faire, c'est d'introduire par un moyen détourné et sournois quelque chose qu'ils ne peuvent pas arrêter." — F. A. Hayek